イデコをはじめよう!と思ったけれど、一体何から始めて良いのやら・・・という人にために、iDeCoのはじめ方をやさしく解説します。記事を読めばiDeCoをスタートさせるために、今から何をすべきか分かるようになりますよ。

目次

金融機関を決める

iDeCoをはじめるには、まずiDeCo口座を作らないといけません。口座は証券会社や銀行で作ることができますが、どこの金融機関を選べば良いか、迷いますよね。迷った時は、①手数料、②商品の品揃え、③利用のしやすさの3点から比較をすると良いですよ。

手数料で比較する

iDeCoにはさまざまな手数料がかかります。その中でも、主な手数料が

・初回のみかかる手数料

・毎月かかる手数料

・受け取り時にかかる手数料

があります。これらの手数料は、iDeCoの積立金や資産から自動的に差し引かれます。

初回のみにかかる手数料

初回のみかかる手数料は、約3,000円です。この手数料は国民年金基金連合会に支払うものです。国民年金基金連合会とはiDeCoを実施している機関です。どこの金融機関から申し込んでも、最初は約3000円を国民年金基金連合会に支払いますから、金融機関を選ぶ際の比較対象にはなりません。ただ、積立額から3000円が差し引かれて運用スタートになることは覚えておきましょう。

毎月かかる手数料

次に、毎月かかる手数料です。この手数料は

・国民年金基金連合会

・事務を行なっている信託銀行

・iDeCoの窓口となる金融機関

の3者に支払います。

このうち、1と2はどの金融機関でも、ほぼ同額の手数料が発生しますから、この金額も比較対象にはなりません。比較すべきは3番のiDeCoの窓口となる金融機関に支払う手数料です。この金額は無料のところから数百円かかるところまでさまざまです。

この手数料を調べるには、iDeCoナビというサイトがおすすめです。このサイトで「手数料で比較」というページを見てみると手数料の金額順に一覧が表示されます。

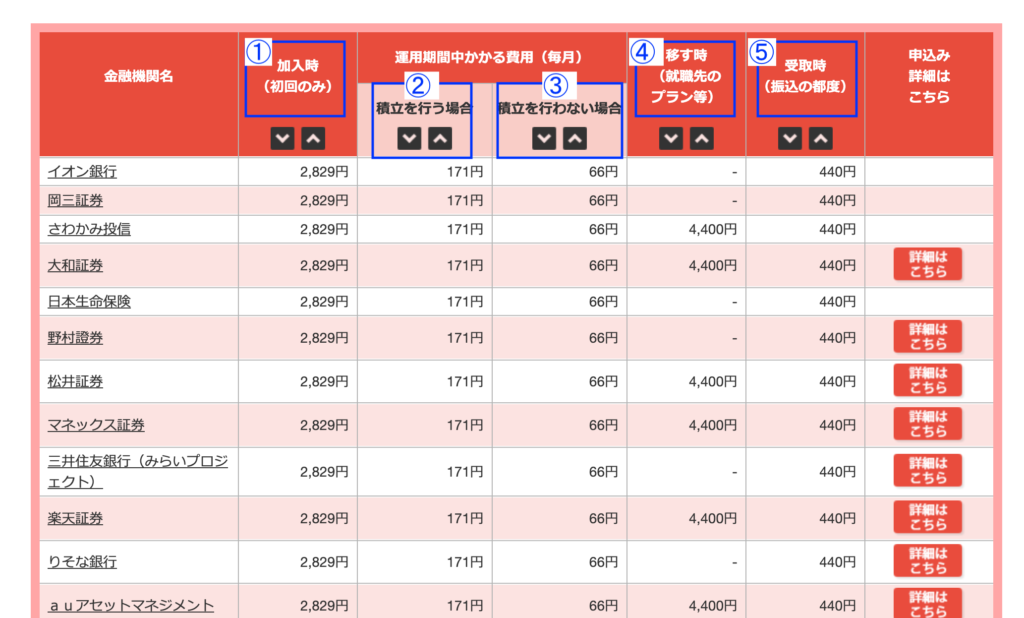

まず、①「加入時」は、先ほど初回のみ約3000円の手数料を払いますとお伝えしましたが、その手数料のことです。

今回、確認したいのは、②「積立を行う場合」の金額です。171円がずらっと並んでいますが、下の方に行くと、実は、金額が高くなっています。171円というのは、先ほどの「国民年金基金連合会」と「信託銀行」に支払う金額です。つまり、窓口となる金融機関は手数料をとっていないというわけです。

手数料体系は以下の通りです。

積立をしている場合

- 国民年金基金連合会 103円

- 事務委託先金融機関(信託銀行) 64円

- 運営管理機関(iDeCoの窓口の金融機関)0~約450円

これら手数料は毎月支払いますから、安いにこしたことはありません。171円になっている金融機関はたくさんあります。これだけ選択肢があれば十分ですね。

ちなみに、iDeCoは途中で資産を引き出せませんが、積立を中止することはできます。この場合にかかる手数料が③「積立を行わない場合」の手数料です。

④「移す時」というのは、金融機関を変更したり、転職した時に転職先の会社に確定拠出年金がありiDeCo資産を会社の確定拠出年金の制度に移す時などが想定されます。その際に、費用がかかるところ、かからないところがあるということですね。

⑤「受取時」にかかる手数料はどこでも同じです。

運用商品の品揃え

iDeCoの運用商品は、35個までという上限があります。なので、それ以上の品揃えはないのですが、少なすぎて選択肢がないのも困ります。さきほどのiDeCoナビでは、金融機関名をクリックすると商品一覧が表示されますから、品揃えも確認できます。

確認するなら、ついでに商品の信託報酬欄も確認しましょう。

これは、投資信託に投資をする際にかかるコストです。これは安けりゃいいというわけではありませんが、高い手数料の商品しかラインナップがないのも困ります。最近は手数料が安い商品が多いです。

私の感覚になってしまいますが、目安としては0.3%以下の商品が5以上、それ以上の手数料の商品が5以上あれば、商品ラインナップとしては十分ではないでしょうか。

利用のしやすさ

次に、利用のしやすさです。いつも使っている金融機関だったり、馴染みのある金融機関だったりすると手続きも慣れてスムーズに手続きができるかもしれませんし、心理的なハードルも低くなります。

NISAとiDeCoの金融機関は分けた方が良い?

リスク分散の観点から、NISAとiDeCoの金融機関は分けた方が良いのか、夫婦でiDeCoの金融機関は分けた方が良いのかという質問を受けることがあります。でも、これ、どっちでも良いです。私たちの運用資産は、金融機関が預かっているわけではありません。金融機関は単なるトンネルの役割をしているだけで、私たちの資産はそのトンネルを通って株式や債券に投資されています。

そのため、金融機関を分散させる必要はなく、投資信託を選ぶ際にリスク分散すれば良いのです。金融機関が破綻したとしても、私たちの資産には影響がありません。ただ、破綻後に手続きが必要になるなら、その手間がかかるかもしれませんね。

一方、iDeCoとNISA、同じ金融機関にするメリットは、ログインがラクという点があげられるでしょう。その程度です。

iDeCoの書類を取り寄せる

金融機関選びが終わったら、iDeCoの申し込み書類を取り寄せましょう。ネットから資料請求してください。届いたら加入申込書に、住所・氏名・基礎年金番号・掛金を引き落とす口座情報や掛金の額などを記入します。会社員の方は、会社に記入、押印してもらう書類があります。

書類を返送してから運用が始まるまでは、2~3ヵ月かかるので、返送は早めにしておいたほうがいいですよ。

その際、運用商品を決める必要がある金融機関、あとから運用商品を決められる金融機関いろいろですが、いずれにせよ、最終的にはどの運用商品で積み立てるか決めないといけませんから、こちらも決めてスタートさせましょう。

運用がよくわからない、どの投資信託を選べばいいのか分からない場合は、メール講座で運用の知識を身につけてくださいね。

資産運用に失敗したくない運用初心者さんのためのメール講座

資産運用に興味はあるけれど、失敗したくない、そして、その方法が分からず、なかなか自信を持って運用を開始できない、忙しいお母さんのためのメール講座です。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。