2024年から新しいNISAが始まりますが、シンプルな制度のようで、実はそれほどシンプルでもない。「あれ?どうなるんだっけ?」「私はどうすればいいのかな?」という疑問が次々わいてきます。そこで、今日はよくある疑問についてお答えしていきます。

目次

何も手続きしなくてもいいですか?

結論から言うと、手続きが必要な人と不要な人がいます。

手続き不要

- 今NISA口座を持っている金融機関で、新しいNISA口座を開設する場合

- NISAでスポット購入していて、今後もスポット購入する場合

手続き必要

- 積立をしていて、積立条件や設定を変えたい人

今一般NISAやつみたてNISAの口座を持っていれば、2024年は、新しいNISA口座が自動開設されます。この点は、手続き不要です。そして、株式投資や投資信託の一括購入、スポット購入をする場合も手続きは不要です。

問題は積立をしている人です。これは、手続きしなくても良い人、しないといけない人、そして金融機関にもよります。

まず、今の一般NISA口座、つみたてNISA口座では、来年以降新規投資ができなくなります。

積立をしている場合は、今の一般NISA、つみたてNISA口座では積立できなくなるということです。

じゃ、積立の設定はどうなるのか?!と、言うと、金融機関によって対応が異なるのですが、ここでは利用者が多い楽天とSBIについて、お伝えすると

一般NISAで積立している人 →成長投資枠で積立設定が自動設定されます

つみたてNISAで積立している人→つみたて投資枠で積立設定が自動設定されます

ただし!

一般NISAの場合、今の一般NISAでは対象商品でも、新しいNISAでは対象外となる商品があります。この場合は、積立は行われませんから注意が必要です。

対象商品一覧については、楽天、SBIともホームページ上で公開されていますから、「成長投資枠」 「対象商品」「SBI」「楽天」などで検索してみてください。

というわけで、今の積立設定のままでOKなら、手続き不要ですが、非課税枠が大きくなったし、せっかくなので積立額を増やしたい!いや、むしろ減らしたい!という場合は、手続きが必要です。

ご自身が利用している金融機関がどのような手続き方法になのか確認してみてください。

今のNISA口座にあるお金はどうすればいいですか?

一般NISAやつみたてNISAに入っているお金は、非課税期間終了まで非課税運用できるので、お金を使わないなら、非課税期間が終わるまでは「そのまま手をつけずに置いておく」でOKじゃないでしょうか。

一般NISA、つみたてNISA口座から新しいNISA口座に資金移動はできません。

一般NISAなら2023年に投資をした分は2027年まで、つみたてNISAならこれから20年非課税運用できます。せっかく非課税期間がありますから、今までのNISAの分は今までのNISAで非課税枠を最大活用しましょう。

ただ、2019年に一般NISAで買った商品は2023年末に非課税期間が終了します。満期が来るわけですね。なので、2024年1月には課税口座に自動的に移行されます。あるいは、移行前に売却しても、もちろんOKです。

一般NISAを使っていて2019年に買った商品がある人は、要チェックです。

口座にログインしてNISA状況を確認してみてください。

NISA非課税期間終了時の注意点

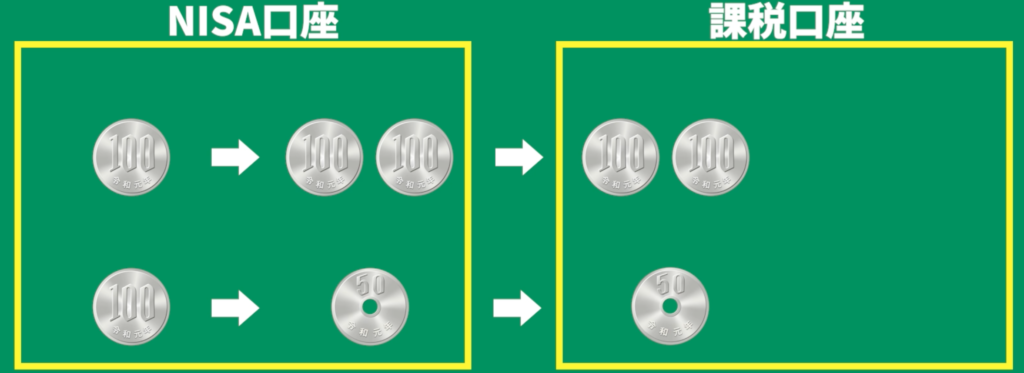

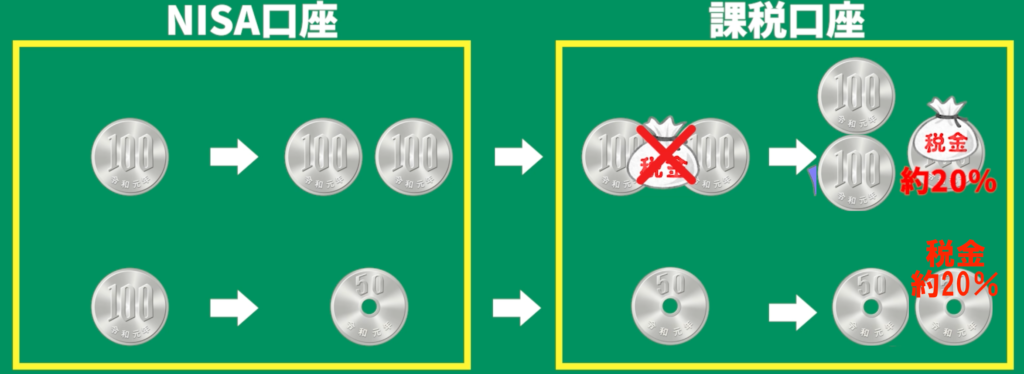

なお、課税口座へ移行される金額は、非課税期間終了時の価格です。

100円で買ったものが200円になっているなら、200円で買ったものとして課税口座に移管されます。一方、100円で買ったものが50円になったら、50円で買ったものとして課税口座に移管されます。そして、その後課税口座で利益が出ると、税金がかかります。下記の図は移行のイメージ図です。

たとえば、NISA口座で100円で買ったものが、200円になってその後、非課税期間が満了して課税口座に移りました。100円利益が出ていますが、ここには税金かかりません。そして、その後、課税口座に移った200円が300円になったとしましょう。すると100円の利益ですから、それに対して約20%の税金がかかります。(下記イメージ図の上段)

一方、NISA口座で100円で買ったものが50円になり、非課税期間が満了して50円で課税口座に移ったとします。

この場合、その後、課税口座内で50円が100円になったとしても、実際は買った価格に戻っただけで利益は出ていないのですが、50円の利益が出たとみなされ、50円に対して約20%の税金がかかります。(下記イメージ図のの下段)この点は注意が必要です。

課税口座の資金は新しいNISAに移した方がいいですか

新しいNISAで非課税枠が余っているなら、移す方法もアリでしょう。ただ、課税口座から新しいNISAに直接移すことはできません。一旦、売却してNISA口座で買い直す必要があります。

株式を移す場合

例えば、課税口座にある株式を移すとしましょう。

この場合、課税口座の株式を売却して、同時にNISA口座で同じ株式を購入すれば、売りと買いの価格差はほぼなく購入できます。ただし、売ったあと株式のお金を受け取れるのは、その日を含めて3営業日後ですから、すぐにお金は手に入りません。代金の受け渡しが行われるまで、建て替えが必要ということになります。

また、今後利益が出る株式だと思うなら、移した方がいいですが、利益がいつ出るか分からないような塩漬け株ならNISAに移しても意味がないかもしれません。NISAは利益が出ないとメリットがない口座です。損益通算ができませんし、そもそも塩漬け株は価格が元に戻るまでは課税口座でも税金がかかりません。

あえてメリットを挙げるなら、塩漬けのまま新しいNISAに移すなら、非課税枠の消費が小さくてすむという点でしょうか。(資金効率的にこの方法が良いかどうかは別の話です。)

投資信託を移す場合

次に投資信託を移す場合です。投資信託の場合も株式と基本的な考え方は同じなのですが、

売ったあとにお金が手に入るまでの日数は、投資信託によって違います。何営業日後に受け渡しなのかは、その投資信託を説明しているサイトに書かれていますから、確認してください。

また、課税口座の資金を一気に売って新しいNISA口座で同じ商品を一気に買う場合は、成長投資枠を使うことになると思います。つみたて投資枠を使いたいなら、投資信託を売ったお金を使って、積み立てるという方法もあります。

課税口座のお金を移すなら、

- どの方法が手間がかからないか

- 移す価値のある金融商品か

- 成長投資枠、つみたて投資枠どっちの枠を使えるか・使うか

これらを一つ一つ考える必要があります。

いくら積み立てればいいですか

これは、新しいNISAがはじまったからという話ではないですが、まず、積み立てるにあたっては目標をはっきりさせた方が良いです。

何のために積み立てるのか?ということです。

多くの場合、将来何かあった時のために積立をしていると思いますが、ここは、金額を明確にしたほうがいいですね。

例えば、教育費であれば一般的には大学資金を目標にしますから、500〜600万円を目安に、もし仕送りが必要なら月いくら仕送りするか考えて、その金額×12ヶ月× 4年で総額を計算して、子どもの年齢から逆算すれば積立額は出てきますね。

もちろん、その時の収入でやりくりできそうなら、仕送り分はその時の収入から出すなどの方法でも良いでしょう。

また、老後のために積み立てている人もいるかもしれません。老後資金についてはその人の年金額やその人の生活レベルによって必要資金は全く違いますが、一般的に2000〜3000万円くらいを目安にすればいいんじゃないでしょうか。

とくに根拠はありません。自分の老後必要資金を知りたい場合は、こちらのブログで計算してみてくださいね

さて、根拠のない2000〜3000万円という数字は、個人年金保険とか老後に解約しようと考えている保険、退職金、会社の企業年金、iDeCoや会社の確定拠出年金、持株会のお金、老後の受け取るお金、全部含めて2,000〜3,000万円と考えてください。

ということは、実は会社の制度をしっかり確認することが重要になってきます。自分の会社の退職制度は調べれば分かるのですが、知らない人は結構います。ここは、調べることはそれほどハードル高くないですから、この機会にしっかり調べておくことをおすすめします。

それらをかき集めると、いくらくらいになるのか、必要額からそれら金額を差し引くと、自分で準備すべき金額はいくらなのか分かります。そうするといくら積立すればいいですか?というより、いくら積立しないといけません。という金額が分かります。

ぜひ、調べてみてくださいね。

資産運用に失敗したくない運用初心者さんのためのメール講座

資産運用に興味はあるけれど、失敗したくない、そして、その方法が分からず、なかなか自信を持って運用を開始できない、忙しいお母さんのためのメール講座です。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。