2025年4月から子どもが3人以上いる家庭は大学の学費が無償化されます。さらに、2024年10月からは児童手当も3人目増額、ということで、子ども3人いる家庭の教育費事情は大きく変わります。そこで、無償化制度の詳細と教育をこれからどう準備していけば良いか、お伝えします。

目次

大学無償化制度の内容

2025年度からの多子世帯大学無償化とは、同時に扶養される子が3人以上いる世帯は所得制限なしで大学などの授業料と入学金を免除します。という制度です。

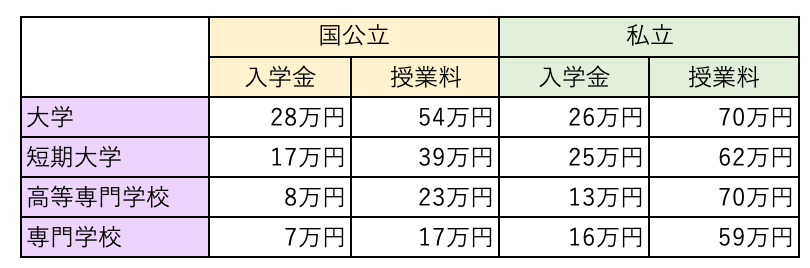

ただし、免除される金額には上限があり、下記が上限額です。

国公立大学の場合は、入学金28万円、授業料54万円まで、4年制の私立大学の場合は入学金26万円、授業料70万円までです。国立大学の場合は、多くの大学が入学金28万円、授業料54万円ですから、ほぼ無償と言えるでしょう。

しかし、私立大学の場合は、学校によって入学金も授業料も様々ですし、施設設備費や実習費などもかかってきます。これらは自己負担ですから、完全に無償化になるわけではないことは知っておきましょう。

大学無償化で教育費はいくら貯めれば良い?

大学無償化を活用しながら、今後はどうやって教育費を準備していけば良いのでしょうか。

大学学費平均額を確認

まずは2023年度の大学の学費の平均額を確認します。

| 大学種類 | 授業料 | 入学料 | 施設設備費 | 実験実習費 | その他 | 4年間合計 |

|---|---|---|---|---|---|---|

| 国立大 | 54万円 | 28万円 | ー | ー | ー | 243万円 |

| 私立大学文系 | 83万円 | 22万円 | 14万円 | 1万円 | 7万円 | 443万円 |

| 私立大学理系 | 116万円 | 24万円 | 13万円 | 4万円 | 4万円 | 573万円 |

医科歯科系は、まったく準備方法が変わりますからここには含んでいません。専門学校もどんな系統の専門学校に行くかによって金額は大きく変わりますが、年間100万ほどはかかる、つまり私立大学と年間費用はそう変わらないと思っておいた方が良いでしょう。年数が2年、3年と短くなる分、金額は小さくなりますが、それでも私立大学と同程度とみておいて良いでしょう。

とはいえ、進学先は決まっていない、どこに行くか分からない場合は、目安は500万円とみておくと良いと思います。ただし高校3年生で、受験費用や受験対策費用としてお金がかかります。100万円は見ておいたほうが良いので、

高校3年生 100万円

大学4年間 500万円

合計600万円

18歳までに600万円貯めておくと安心です

しかし、600万円すべて自腹で貯める必要はありません。大学無償化に児童手当がありますから、それらを活用するとどう金額が変化するのか、具体例で考えていきましょう。

高2・中3・小6の3人きょうだいの場合

高2・中3・小6の3人きょうだいの場合は、これから児童手当が3人目が増額されますから、下記の金額になります。

| 学年 | 無償化制度支援額 (私立大学を想定) | 自分で準備する金額 (600万ー支援額) | これからの 児童手当支給額 | 0〜18歳までの 児童手当総支給額 |

|---|---|---|---|---|

| 高校2年生 | 約300万円 | 約300万円 | 約20万円 | 約150万円 |

| 中学3年生 | 約150万円 | 約450万円 | 約50万円 | 約200万円 |

| 小学6年生 | ゼロ | 約600万円 | 約200万円 | 約370万円 |

高校2年生の子の場合

高2の子については、大学を卒業するまで、扶養する子が3人の状態ですから、4年間ずっと無償化支援を受けられることになります。したがって、自分で準備しておきたい金額は300万円です。

- 目標額の600万円ー支援額の300万円=これから準備する金額300万円

学資保険、預貯金、投資などで準備しているお金があれば、300万円から準備済みの金額を差し引いた額がこれから準備するお金ということです。

もし、全然足りない!ということなら、時間がありませんから、早急にお金をかき集めましょう。

ただ、これからは高校生にも児童手当が支給されます。高校3年生までこれから20万円くらいですが、支給されますから、それも準備資金の原資にしてくださいね。

中学3年生の子の場合

次に中3の子についてです。この子が大学1年生の時、上の子は大学3年生です。大学2年生になったら上の子は大学4年生です。つまり、大学2年生までは、扶養する子3人という状況ですから、2年間、合計150万円ほど無償化の支援を受けられます。

したがって、自分で準備する金額は450万円です。

- 目標額の600万円ー支援額の150万円=これから準備する金額450万円

上の子同様、学資保険や預貯金、投資などで準備済み資金があるなら、その分を差し引いた金額がこれから準備すべき金額です。そして、上の子同様、これからもらえる児童手当も活用して準備していきましょう。

小学6年生の子の場合

最後に、小6の子についてです。この子が大学生になる頃には、一番上の子は社会人になっているでしょうから、扶養する子は2人。となり、無償化の支援は受けられません。

しかし、これから児童手当を1ヶ月あたり月3万円が支給されます。すると、これからの児童手当支給額は200万円くらいになりそうです。なので、児童手当を原資にすれば、自分で準備すべき金額は400万円ということですね。

- 目標額の600万円ー支援額0円=600万円

(今後の児童手当を充てるなら実質自己負担400万円)

そして、見ていただきたいのは、表の一番右、0~18歳までの児童手当総支給額です。もし、今までの児童手当を貯めていたなら、実質の自己負担は、この金額を差し引いた金額になりますから、かなり減ることが分かると思います。

今まで所得制限でもらえなかったという人もいるとは思いますが、今まで意識してこなかったという人は、ぜひ、児童手当を活用して、家計をラクにしていきましょう。

中3・中1・小4の3人きょうだいの場合

中3・中1・小4の3人きょうだいの場合は、下記の金額になります。

| 学年 | 無償化制度支援額 (私立大学を想定) | 自分で準備する金額 (600万ー支援額) | これからの 児童手当支給額 | 0〜18歳までの 児童手当総支給額 |

|---|---|---|---|---|

| 中学3年生 | 約300万円 | 約300万円 | 約50万円 | 約200万円 |

| 中学1年生 | 約150万円 | 約450万円 | 約70万円 | 約200万円 |

| 小学4年生 | ゼロ | 約600万円 | 約250万円 | 約400万円 |

基本的な考え方は先ほどと同じです。上記、自分で準備する金額のうち、すでに学資保険などで準備済みの資金があれば、その金額を差し引いて、これから準備すべき金額を計算してください。そして、児童手当も、まだこれからもらえますから、しっかり活用していきましょう。

小3・小1・年少の3人きょうだいの場合

小3、小1、年少の3人きょうだいの場合は、下記の金額になります。

| 学年 | 無償化制度支援額 (私立大学を想定) | 自分で準備する金額 (600万ー支援額) | これからの 児童手当支給額 | 0〜18歳までの 児童手当総支給額 |

|---|---|---|---|---|

| 小学3年生 | 約300万円 | 約300万円 | 約100万円 | 約200万円 |

| 小学1年生 | 約150万円 | 約450万円 | 約130万円 | 約200万円 |

| 年少 | ゼロ | 約600万円 | 約450万円 | 約500万円 |

この場合も基本的な考え方は先ほどと同じです。ただ、まだ子どもが小さいので、これからの児童手当が期待できますから、今まで児童手当を貯めていなかったとしても、これから貯めていけば、自己負担はかなり減ります。特に、1番下の子は、児童手当が増額されますから、児童手当を活用して家計をラクにしていってください。

ただし、現時点での私のおすすめ準備額は、残念ながら、下記の通りです。

| 学年 | 無償化制度支援額 (私立大学を想定) | 自分で準備する金額 (600万ー支援額) | これからの 児童手当支給額 | 0〜18歳までの 児童手当総支給額 |

|---|---|---|---|---|

| 小学3年生 | ゼロ | 約600万円 | 約100万円 | 約200万円 |

| 小学1年生 | ゼロ | 約600万円 | 約130万円 | 約200万円 |

| 年少 | ゼロ | 約600万円 | 約450万円 | 約500万円 |

なぜなら、子どもがまだ小さい場合、大学生になった時に無償化制度が変わっている可能性もあるからです。無償化制度は少子化対策ですから、悪い方に改正される可能性は小さいと思いますが、途中で所得制限がついたり制度変更があると怖いです。

児童手当については、歴史も長く、支給額も拡大しているためアテにして良いと思いますが、無償化制度はこれから始まる制度で、ちょっと様子をみたいですね。また、子どもが小さいケースだと、学費の準備期間はまだありますから、貯められます。

そのため、今のところは、一番下の子は児童手当プラスアルファを貯めればOKですが、上2人は自分で600万円貯めることをとりあえず続けておきましょう。もちろん、児童手当を活用してください。

そして、4~5年経って大学無償化制度が安定してきたことを確認できたら、その時点で自分で準備したお金と大学無償化で支援される金額と合わせて600万円貯まっていれば、教育費準備をストップさせても良いかもしれません。

ただし、2024年の現時点では、この金額が安心ということで紹介しましたが、これから変わるかもしれないということは付け加えておきます。

また、小学3年生くらいであれば、まだ準備期間が10年あります。できればNISAを活用して準備していくといいですね。

子どもの教育費の準備額を計算する公式

子どもそれぞれの教育費の積立額が分かる計算式を公式としてお伝えします。

子どもの教育費の準備額を計算する公式

(目標額600万円―準備済み額(学資・NISA・預貯金)―大学無償化支援額) ÷(18歳―子の年齢)

÷12ヶ月=1ヶ月あたりの積立額

積立額の一部には児童手当をあててくださいね。児童手当は、子どもの年齢によって金額は変わりますが、ざっくり、2人目まで1人につき1万円、3人目以降1人につき3万円と見ておくとよいです。

従来の無償化制度との併用について

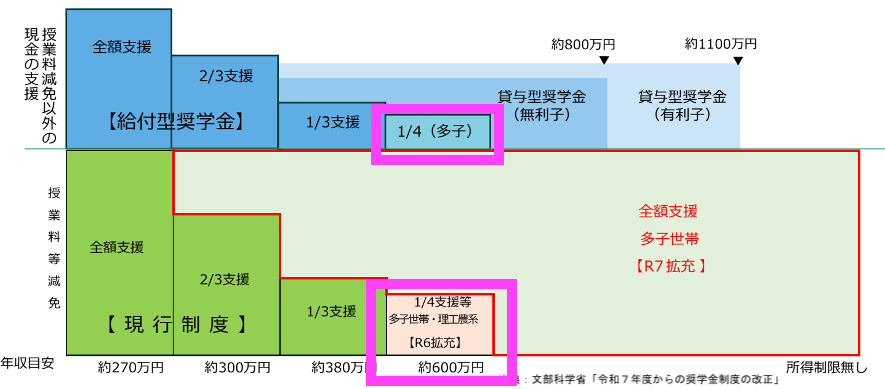

次に、従来の無償化制度との併用についてです。現状でも子ども3人以上いる家庭には支援が行われています。下記表のピンク枠、世帯年収600万円を目安に、多子世帯や理系に進学する学生に対して、上記表の入学金と授業料の4分の1を支援、さらに給付型奨学金も支給されます。

2025年度からはじまる多子世帯の大学無償化は、現在支援されていない赤枠薄い緑の部分に対して行われます。つまり、濃い緑の現行制度で支援をうけている人でも100%の支援を受けていないなら、残りの部分について支援を受けられますし、もちろん、今まで所得制限オーバーでなんの支援も受けられなかった世帯も所得制限なしで支援を受けられるようになるということです。

対象は「扶養されている子が3人」いる家庭

次に対象世帯についてです。

ポイントは、同時に扶養される子が3人いるという点です。

例えば、大学生・高校生・中学生の3人の子がいるなら、扶養する子が3人いますから、大学生は支援対象となります。しかし、大学生が卒業し独立、親の扶養から外れると扶養する子は2人になりますから、2番目の高校生が大学生になっても支援対象にはなりません。

では、いろいろなケースで対象になるのかどうかみていきましょう。

大学4年生、大学1年生、高校生の3人きょうだいの場合

支援対象は、大学4年生と大学1年生です。しかし、大学4年生が卒業し、扶養から外れると扶養する子は2人になり大学生1年生だった子への支援は終了します。

1番目の子が大学院生、下の2人が大学生の場合

この場合、扶養している子は3人となります。大学院の費用は支援対象外ですが、下2人の大学生の費用は支援対象となります。

1番目の子が大学を留年、2番目が大学生、3番目が高校生の場合

この場合、扶養している子は3人となりますが、留年すると支援は打ち切りです。したがって、1番目の子への支援は終了し、2番目の大学生の費用だけ支援対象となります。

1番目の子は大学を卒業したけれど、無職で親に扶養されている。下の子2人は大学生

1番目の子は大学を卒業したけれど、精神的な病で就職できず、親に扶養されているケースもあるでしょう。下の子2人は大学生です。このようなケースは、親は子を3人扶養していますから多子世帯となり、下の子2人は支援対象になります。

「扶養されている」とは、どういうこと?

ところで、「扶養されている」とは、一体、どういう状態をいうのでしょうか。

まず、扶養している・していないに年齢は関係ありません。したがって、大学を卒業しても扶養されている状態であれば、「子」に含まれます。そして、扶養とは、税法上の扶養親族を指します。年末調整や確定申告で扶養親族を申告しますが、その扶養している子が何人いるかで判断されるということです。

したがって、大学を卒業しても就職していないから、親が扶養親族として申告しているなら、その子は扶養されている子になります。そのため、同時に扶養される子が3人となり、下2人は支援対象となるというわけですね。

大学生なのに支援対象外のケース

- バイトで稼ぎすぎの場合

親が子を扶養親族として申告できるのは、子のバイト代が123万円以下(2026年10月からは160万円)です。

ちなみに、誤解しないでいただきたいのは、123万円というのは、あくまで親が子を扶養親族にできる所得ラインであって、学生本人が税金がかかる、かからないの所得ラインではありません。

ややこしいですが間違わないでください。

子が働きすぎて123万円以上稼ぐと、親はその子を扶養親族として申告できなくなりますから、扶養する子が一人減ります。なので、子ども3人いるのに、支援を受けられなくなってしまうというケースもあるかもしれません。

- 2番目の子が高卒で就職した場合

一番上の子が大学生なのに、2番目が就職してしまうと、扶養している子が一人減って、一番上の大学生は支援を受けられないというような事態も発生するかもしれません。

- 離婚できょうだいがバラバラになった場合

父と母が離婚して、それぞれの親に引き取られて、きょうだいが引き取られた方の親の扶養に入れると、夫婦の子どもは3人いるけど、扶養している子は3人いないから、支援を受けられないというケースもあるかもしれません。

成績要件は授業に出席すること

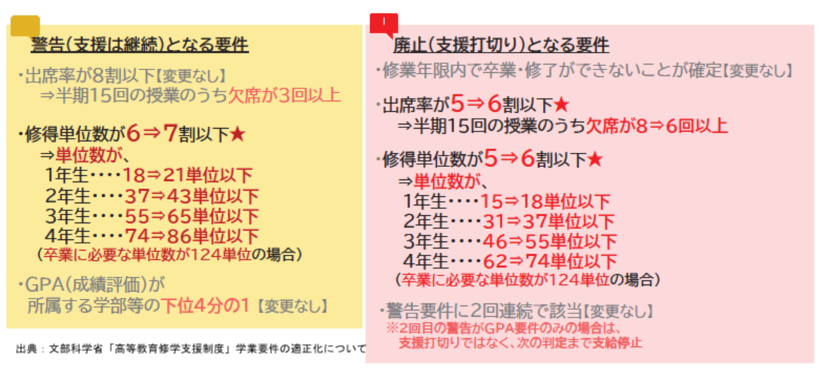

ところで、所得制限がなくなったから、多子世帯であれば誰でも大学無償化になる!なんて、現実はそう甘くありません。もう一つ、忘れてはいけないのが、成績要件です。

とはいえ、学習意欲があれば支援されるという、それほどハードルが高い成績要件にはなっていません。

ただ、入学後に出席率が悪かったり、単位が取れないと支援は打ち切られます。税金が投入される以上、しっかり勉強してくださいということですね。詳しい内容はこちらです。

子どもの教育費準備は、とにかく早めに!

子どもは、あっという間に成長します。早めに準備をしておかないと、どんどん教育費の積立がつらくなってしまうので、早めに準備をしていきましょう

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。