2024年から新しいNISAが始まります。

非課税枠が大きくなるので、教育資金と老後資金を一つの口座で作ることができるようになります。

具体的にどのように作れば良いのか、早速解説していきます。

目次

新しいNISAの内容

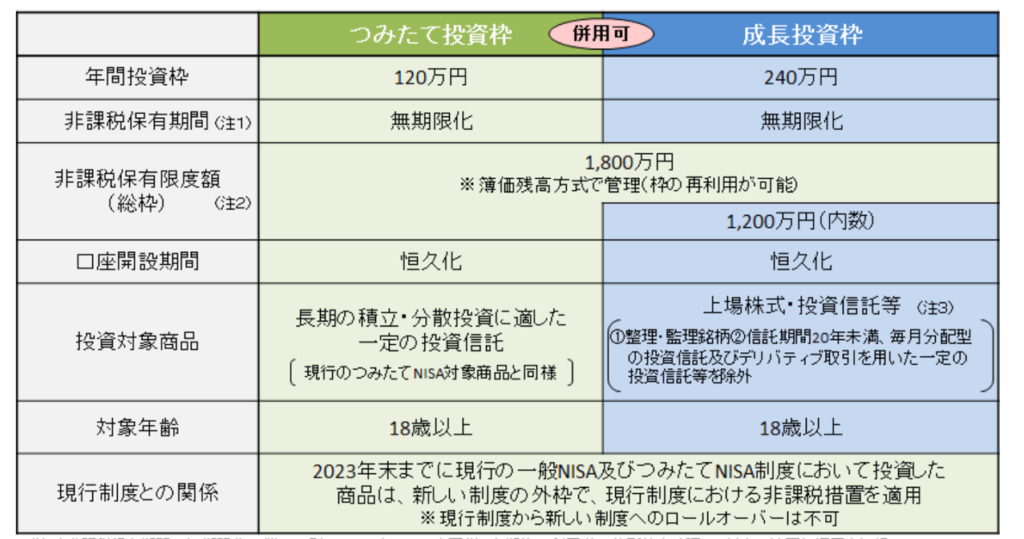

まずは新しいNISA制度の内容をおさえましょう。新しいNISAでは、口座の中に2つの枠が作られます。

1つは積立投資枠、もう1つは成長投資枠です。

この枠の中では、それぞれ投資ができるルールが違います。

まず、つみたて投資枠については年間120万円まで投資ができます。毎月積み立てするならMAX月10万円ですね。名前の通り積立専用の口座です。

一方、成長投資枠については年間240万円まで投資ができます。成長投資枠は積立はもちろんのこと、株式や投資信託を一括購入することもできます。

成長投資枠でも毎月積立するなら毎月MAX20万円まで積み立てができるということになりますね。

そして、一生涯に非課税投資ができる金額は積立投資枠と成長投資枠合わせて1800万円までです。ただし、そのうち成長投資枠については1200万円までです。

とはいえ、この枠いっぱい(1800万円)に投資をしたとしても、売ると翌年に非課税枠が復活します。100万円投資して、120万円になったから、売ったとしましょう。そうすると売った翌年に100万円の非課税投資枠が復活するんですね。

復活する枠の金額は、売った額ではなく、当初投資した額になります。

このようなルールがありますから、このルールに当てはめて子育て世代が子ども2人分の教育費と自分の老後資金を同時にNISAで作るにはどうすればいいか資産形成方法を考えてみましょう。

教育費と老後費用は、いくら準備すればいい?

まずは、教育費と老後資金、一体、いくら準備すれば良いか?といことですが、資金計画を考える時は、まず目標額を考えることをおすすめします。 最初にしっかり計画しておけば、途中で「足りなんじゃ無いか?」と心配になることはないですよ。

今回の目標額は、こちらです。

教育費と老後資金の目標額

- 教育費 :18歳時点で300万円

- 老後資金:65歳時点で2000〜3000万円

一般的に、教育費は大学資金を目標として貯蓄しますから、目標とする資金は教育費は子どもが18歳の時に1人あたり300万を、

老後資金は自分が65歳になった時に2000〜3000万円とします。

教育資金は600万円を目指す

大学用の資金準備の目安は600万円です。私立大学に行くか国公立に行くかで金額は変わりますが、どっちに行くかは分かりません。

そのため、入学金25万円、授業料年間90〜150万円、パソコンや教科書代などその他もろもろと考え、ざっくり600万円とします。そして、これを預貯金や学資保険など固い商品で300万円、積極的に増やすことを目的にNISAで300万円、半々づつ準備します。

もし、投資に慣れている、抵抗がない場合は、投資割合を大きくしてもいいかもしれませんね。

ただ、ご自身の判断にまかせますが、18歳まで10年を切るようだと、リスク回避の点から投資はせずにコツコツ貯蓄したほうがいいかなと思います。

なので、NISAを取り入れる場合は準備期間が10年以上確保できる人を前提としてお話ししています。

そして、資金準備する際は、ぜひ児童手当を活用しましょう。自分の家計だけで600万円の教育費を準備するのは厳しいです。東京なら2024年から018サポートと言って、こども一人当たり18歳まで5000円支給が始まります。

0歳〜18歳まで児童手当の合計は約230万、018サポートは約90万、これだけで300万円ちょっと確保できますから、ぜひ行政からの手当ては有効活用しましょう。

老後資金は人によって違う

今回、老後資金の目標額を2000〜3000万円と定めました。これは、NISAの生涯投資枠が1800万円のため、目一杯使って投資をして利回り計算すると2000〜3000万円になるというだけの話です。

本来、老後必要額は、その人の年金や生活レベルによって違いますから、細かな計算が必要になります。

自分で計算するという人は、こちらのブログに計算方法を記載しているのでご覧ください。

子ども0歳、老後まで30年ある場合の資金計画

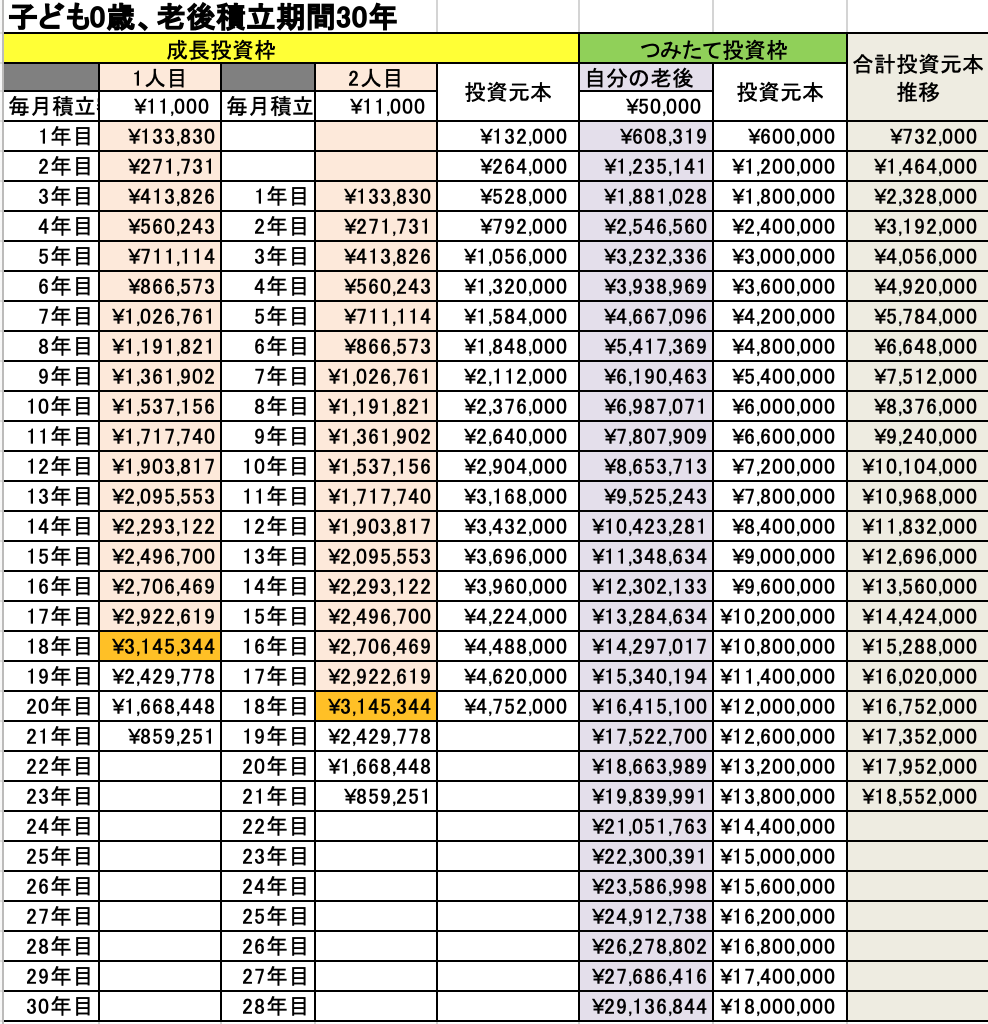

そして、この目標額を設定した資金計画表がこれです。この計画表は、上の子が0歳、下の子が2年後に産まれる場合の金額です。

さて、この表どうやって見るのかと言うと、

成長投資枠の「1人目」「2人目」列のオレンジ部分と、つみたて投資枠の紫の部分が利回り3%で設定した元本と利益の合計金額です。

「投資元本」は、成長投資枠とつみたて投資枠にそれぞれ積み立て続けた場合の投資元本、一番右の「投資元本推移」はつみたて投資枠と成長投資枠の投資元本の合計です。

まず親の老後資金、これはつみたて投資枠で積立ます。

なぜなら、成長投資枠は生涯で1200万円までしか貯められません。老後資金としては少ないんですね。

なので、親の老後資金はつみたて投資枠です。

ただ、退職金があったり、iDeCoや会社に確定拠出年金があると、NISAでたくさん貯める必要がないですから、積立投資枠にこだわらなくても良いでしょう。

そして、老後資金を積立投資枠で貯めるなら教育費は必然的に成長投資枠です。

そうじゃないと、目標額に近づいているのかどうか親のお金と子のお金が混ざっていると非常に分かりづらいです。

進捗管理ができませんから、計画的な資金準備が失敗する可能性があります。

この枠は必ず別にしてくださいね。

毎月いくら積み立てる?

さて、毎月の積立額を金融庁のホームページでシミュレーションしてみましょう。

教育費の積立額

教育費については、18年後に300万円を作りますから、仮に利回り3%でシミュレーションして見ると毎月11000円の積み立てが必要と分かりました。このように、シミュレーションできるので、試してみてくださいね。

利回りは、株式に投資をする投資信託なら5〜6%程度は見込めると思いますが、やや少なめに見積もって3%で計算しています。

老後資金の積立額

次に親の老後資金です。今回は、毎月50,000円を積み立てるとしています。

なぜなら、生涯で積み立てられる金額が1800万円までなので、30年後に1800万円を投資した状態を作るには、

1800万円÷30年÷12ヶ月=50,000円

という単純計算からです。

ただし、忘れてはいけないところは教育資金と老後資金合計して1800万円までという点です。

NISAのルールからはみ出ていないか確認

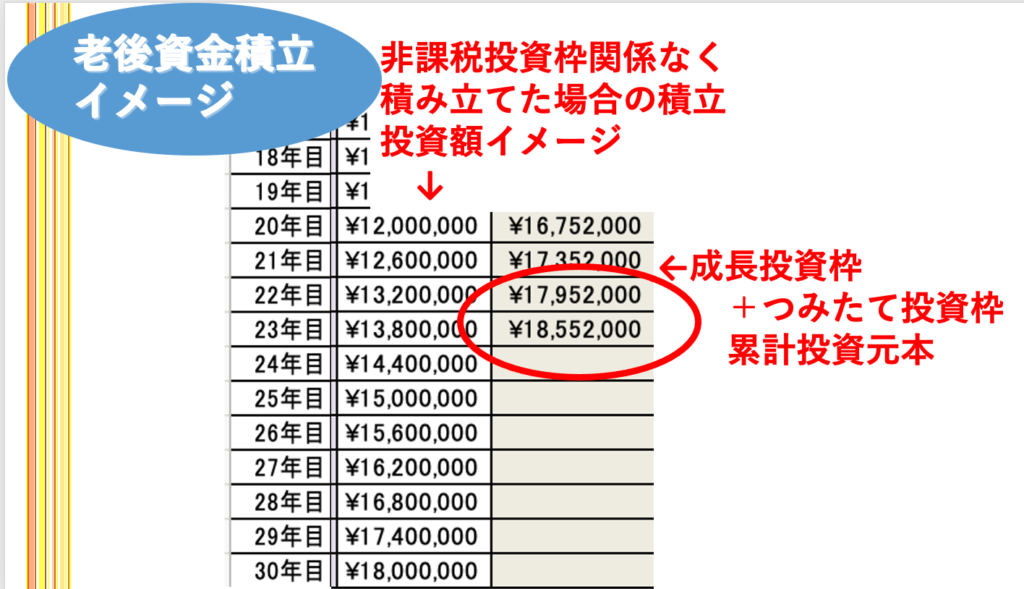

では、生涯で1800万円を超えていないか確認してみましょう。

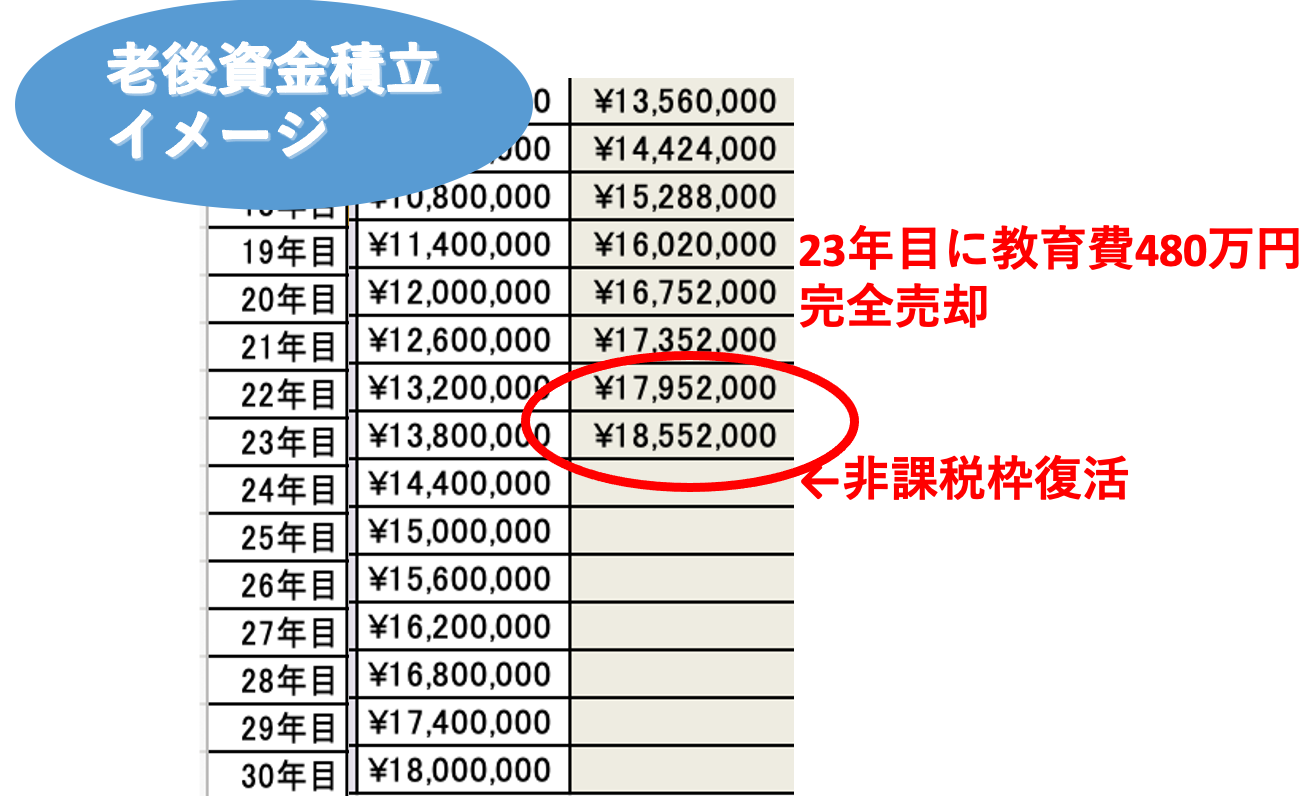

すると、23年目に成長投資枠とつみたて投資枠の累計投資額が1800万円を超えることがわかります。

では、これ以上積み立てられないのか?というと、そういうわけではありません。

なぜなら、教育資金が18年目から順次引き出しき出しされているからです。

1800万円まで目一杯投資したとしても、売却すると翌年にその投資元本の枠が復活します。枠が開けば、その分親の老後資金投資に充てられるんですね。

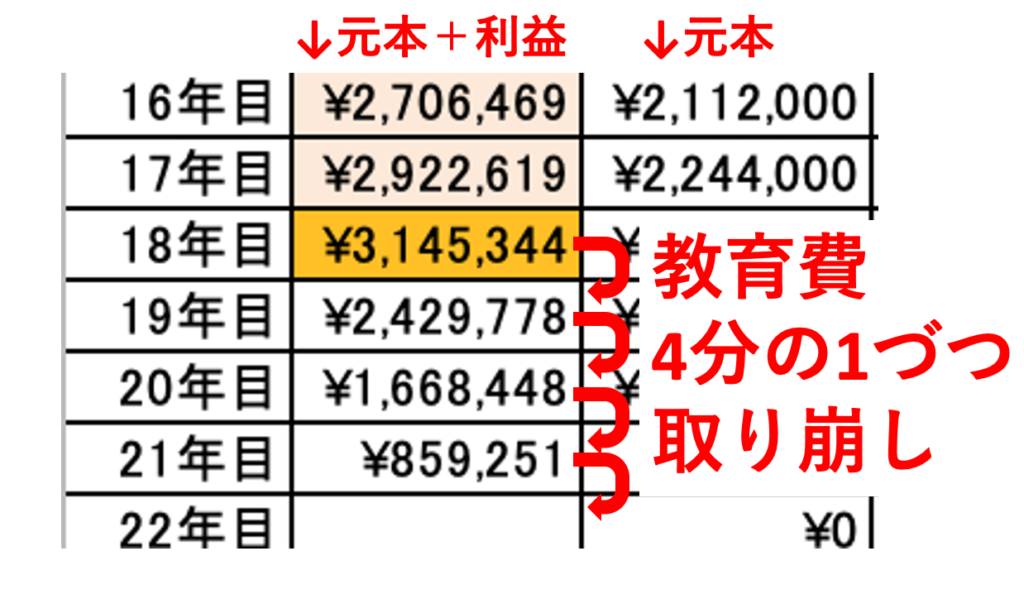

教育資金は下の子が大学4年生になる23年目にすべて売却、資金の引き出しが完了します。

教育費は、子ど一人あたり300万円を目標としていますから、19歳から大学4年間に均等に分けて取り崩しますとすると、こんな感じになるでしょう。

そして、取り崩すと、その元本が翌年に復活するため、親の老後資金投資枠が増えます。

つまり、売却した翌年に枠が復活することを考えれば、親の老後資金は元本1800万円になるまで投資できることになります。

実際は、このイメージのように綺麗に積み立てられないかもしれませんが、投資額が1800万円になるまでには、どのような仕組みで枠が復活するか明らかになるでしょうから、まずは投資を続けましょう。

では、この積立計画の仕組みが上限1800万円以外のルールからはみ出ていないか、チェックします。

まず成長投資枠で投資できるのは、年間240万円までです。子供2人分の年間積立額はこのケースでは、毎月11000円を2人分積み立てると26万円です。クリアしていますね。

そして成長投資枠で投資できる金額は、マックスで1200万円です。

毎月11000円を18年間投資すると、1人237万円、二人合わせても約480万円ですから、この点もクリアです。

また、親の老後資金を積み立てる「つみたて投資枠」で投資できるのは、年間120万円ですが、月5万円を積立ることになりますから年間60万円、OKです。

ということで、新しいNISAのルールにすべて収まっていますね。

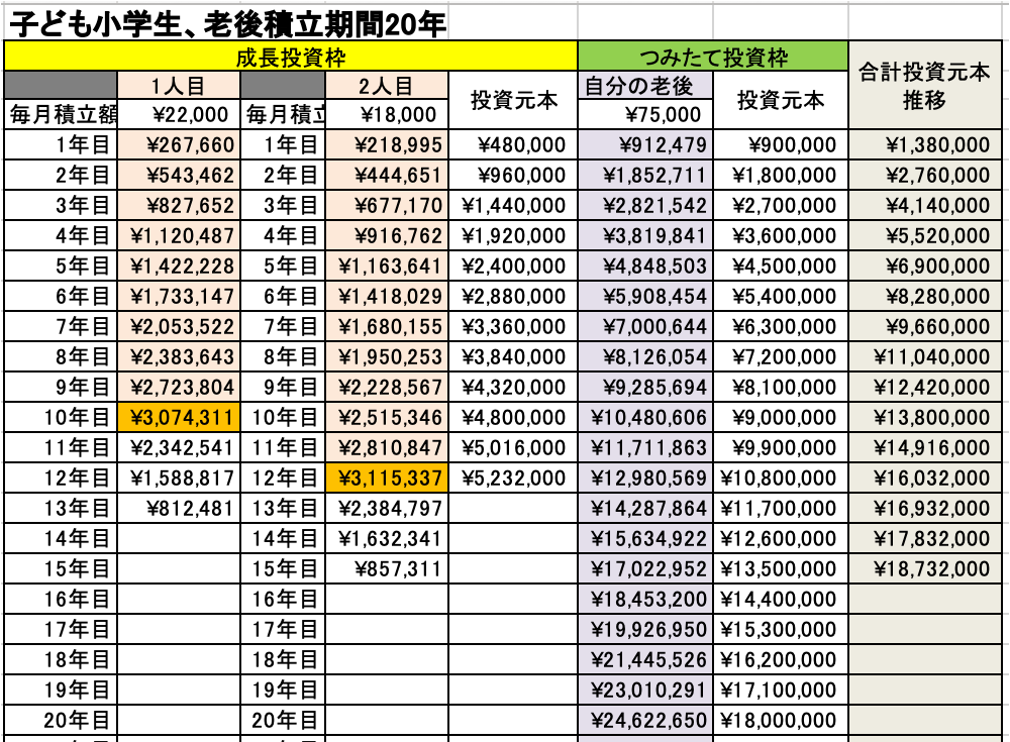

子ども小学生、老後まで20年の場合の資金計画

次に子どもが小学生、老後まであと20年ほどのケースを考えます。

この場合は、積立金額が変わります。下の表は上の子の年齢が8歳、下の子が6歳、そして親の老後資金準備期間が後20年という設定になっています。先ほどのケースより準備期間が短いので積み立て額が増えています。

ただし、考え方は先ほどと同じです。

18歳の時点で300万円を貯めたので、金融庁の運用シミュレーションでシミュレーションしてみると、上の子の場合は、仮に利回りが3%だとすると毎月の積み立て額は22000円ほど、下の子は18000円となりました。

そして、親の老後資金は20年で1800万円分積み立てるなら、毎月7.5万円です。結構いい金額ですね。

NISAのルールからはみ出ていないか確認

では、この表が新しいNISAのルールからはみ出ていないか、チェックします。

まず成長投資枠で投資できるのは、年間240万円までです。子ども2人分の年間積立額は48万円ですから問題ありません。

そして成長投資枠で投資できる金額は、マックスで1200万円です。年間48万円をそれぞれの子が18歳まで投資すると、約520万円ですから、この点もクリアです。

一方、つみたて投資枠の年間非課税枠は120万円ですが、老後資金の積立額は毎月7.5万円、年間の積立額は90万円ですから、この点も問題ありません。

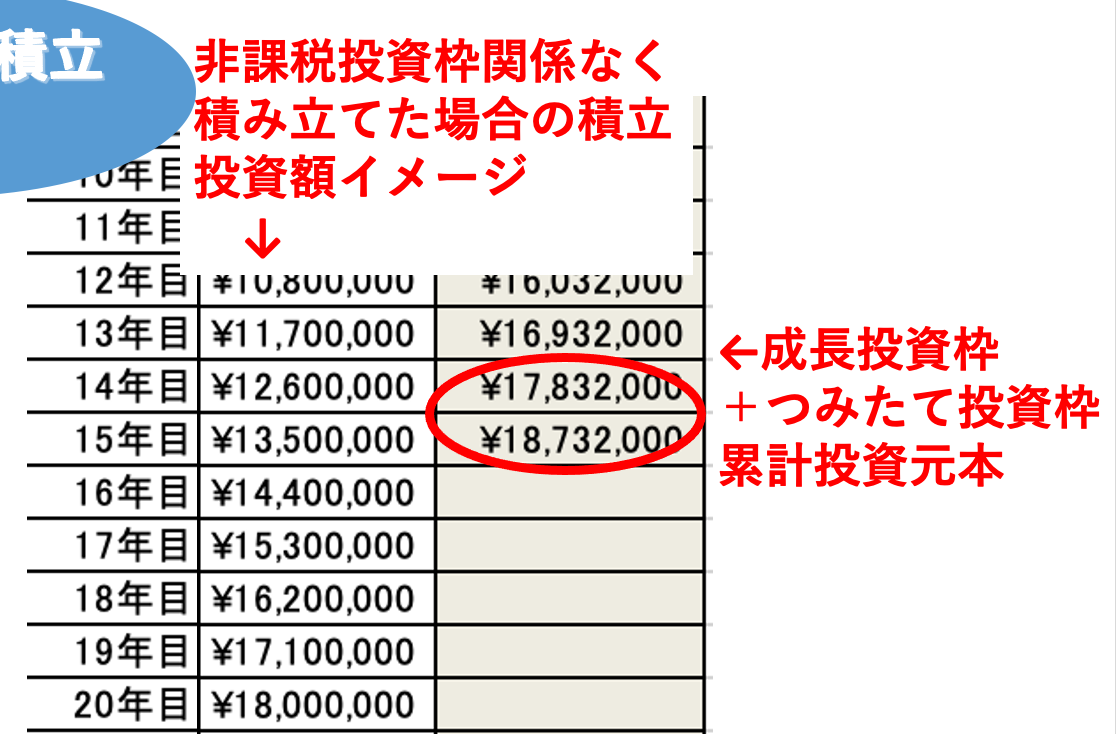

そして生涯通して投資可能額が1800万円までですから、この点をクリアしてるかどうかってところを確認します。

先ほどと同じですが、15年目に成長投資枠とつみたて投資枠の累計投資額が1800万円を超えることがわかります。

しかし、このケースの場合も、実は、下の子の教育費取り崩しは16年目で終了します。

下の子が大学4年生になる16年目に教育資金として投資した2人分の元本520万円がすべて売却されるわけです。売却されると翌年に枠が復活しますから、この金額分、親の老後資金として積立できるということになります。

つみたて投資枠で1800万円まで投資ができることになりますね。

新しいNISAで教育費と老後資金を作るためのチェックポイント

最後にチェックポイントを確認しましょう。

- つみたて投資枠の年間投資額は120万円におさまっているか?

- 成長投資枠の年間投資額は240万円におさまっているか?

- 成長投資枠の累計投資額は1200万円を超えていないか?

- つみたて投資枠と成長投資枠の合計は1800万円を超えていないか?

おそらく、子ども2人分の教育費だと、このチェックポイントはクリアできると思います。が、こども3人分となると、クリアできない可能性が高くなります。 また、一つの口座でたくさんの人の資金を作るとなると、管理が複雑になります。この場合は、もう一方の親にNISA口座を開いてもらって、夫婦2人分のNISA口座で費用を作っていきましょう。

資金管理は、シンプルに見える化させることが非常に大切です。

お金の知識をつける

こどもにかかるお金のことや老後費用のこと、その他、日常のお金の話題について、楽しく読んでもらえるメルマガを発行しています。メール講座に登録いただくと、教育費や老後資金の作り方、資産運用などを楽しく勉強できるメルマガも届きますよ。

資産運用に失敗したくない運用初心者さんのためのメール講座

資産運用に興味はあるけれど、失敗したくない、そして、その方法が分からず、なかなか自信を持って運用を開始できない、忙しいお母さんのためのメール講座です。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。