医療保険に入った方がいいですか?と、よく質問されますが、一概に入る必要はない、入った方が良いと答えることはできません。入った方がいいのか、入る必要はないのかは、その家庭によって答えは違います。そこで、自分自身で判断できるように、判断材料をこの記事でお伝えします。入る・入らないどうしたらいいんだろうと悩んできたと思いますが、この記事を読んでで解決してしまいましょう。

医療保険が必要かどうかを判断するにポイントは2つ、

1、入院や手術をするとなったときに、どの程度の支出があるのか

2、その支出を自分自身でカバーできるかどうか

まずは、1つ目のポイント、どの程度の支出があるのか、確認していきましょう。

目次

入院や手術をするとなったときに、どの程度の支出があるのか

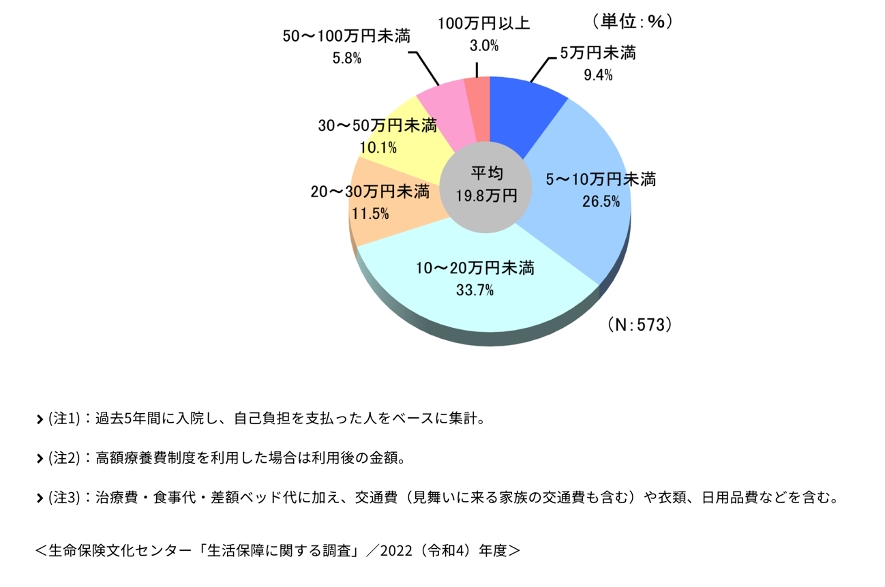

生命保険文化センターの調査によると、入院費用の自己負担額平均は、約20万円だそうです。

このグラフをみると、8割の人が30万円未満でおさまっているようですね。では、もう少し詳しく、具体例を見ていきましょう。

3割負担後の自己負担医療費の目安(食事やベッド代など健康保険が適用されないものは含まず)

- 胃がん 約19.8万 平均入院日数22日

- 乳がん 約18万 平均入院日数15日

- 糖尿病 約14.7万 平均入院日数30日

注:各病気でかかった医療の点数を単純に件数で割って3割の金額を算出した金額

たとえば、胃がんの場合は3割負担で約20万円の医療費ですが、実際は、高額療養費を適用できますから、さらに自己負担は減ります。高額療養費とは、1ヶ月あたりの医療費が上限を超えると、その超えた金額が支給される制度です。上限額は、年収によって異なっています。

ご自身の高額療養費の上限は知っていますか?

確認しましょう。

| 年収 | 自己負担上限 |

|---|---|

| 約1160万円〜 | 約25万円 |

| 約770万円〜約1160万円 | 約16.7万円 |

| 約370万円〜約770万円 | 約8万円 |

| 〜約370万円 | 約5.7万円 |

| 住民税非課税者 | 約3.5万 |

例えば、年収約370万円〜約770万円の人は、1ヵ月に健康保険適用の医療費がどれだけかかっても、自己負担は約8万円ということです。胃がんで約20万円の医療費がかかったとしても、高額療養費が適用されれば、8万円で済むというわけですね。

でも、高額療養費は健康保険が適用される場合に活用できる制度です。健康保険が適用されない自由診療や先進医療、差額ベッド代や食事代、通院交通費やお見舞い返し代は全額自己負担です。

差額ベッド代は大部屋か個室か、また病院などによって、費用は大きく異なりますが、個室だと約6000円〜何十万円まで、4人部屋だと無料〜4000円ほどでしょうか。

ここで、仮に1日あたりベッド代が5,000円の部屋に入院したとしましょう。

胃がんで入院した場合の自己負担額は?

胃がんの場合、平均入院日数が22日ですから

ベッド代 5000円×22日=11万円

食事代(1食490円) 490円×3食×22日=3万円

ベッド代と食費、高額療養費適用後の医療費をざっくり計算すると

高額療養費適用後の医療費自己負担8万円+ベッド代11万円+食費3万円=22万円

となります。

ただ、現実には、付き添いの人の交通費やら入院中の洗濯物を洗うコインランドリー代、アメニティなど入院セットレンタル代などもかかってくるかもしれません。とすると、もう少し医療費はかかりそうです。

また、先ほどからお伝えしているように、高額療養費は健康保険適用の医療費に使える制度です。がん治療でよく聞く先進医療や自由診療などでは使えません。先進医療や自由診療は全額自己負担ですから、治療の内容によっては何十万円、何百万円は軽くかかるかもしれません。私は、何千万円もかかったという話を聞いたことがあります。もちろん、それだけのお金を払える人だから、かかるのでしょうけどね。

ちなみに、

同じ入院期間、同じ治療内容でも1ヵ月20万円かかった場合と月をまたいで入院して2ヵ月で20万円かかった場合では、20万円という医療費総額は同じでも自己負担額が違います。

1ヵ月で20万円かかったのなら、高額療養費を適用すれば8万円の自己負担になりますが、月をまたいで10万円ずつ、合計20万円の医療費かかった場合、1ヶ月あたりの自己負担額が8万円ですから8万円×2か月= 16万円になります。

医療費を貯蓄から出せるか?

さて、さっき計算した医療費の例の自己負担は20万円でした。この計算は高額療養費の自己負担上限が8万円として計算したので、年収約370万円〜約770万円の人にとって目安となる金額です。とはいえ年収が370万円の人と770万円の人では22万円の捉え方は違うでしょう。

医療保険に加入しないなら22万円の医療費を貯蓄から出すことになりますね。

貯蓄から出すのがキツいと思うなら、医療保険が必要ですし、貯蓄で賄えるなら医療保険は不要ということです。

ただし、医療保険に入ったからと言って22万円全額を保険金で受け取れるとは限りませんし、逆に22万円以上の保険金を受け取るかもしれません。保険商品や契約内容によって受け取れる金額は違います。ただ、医療保険はたくさん保険金をもらうために加入するのではなく、家計への影響を抑えるために入るものです。医療保険に加入するにしても、この目的は忘れないでくださいね。

収入減少しても医療費を支出できるかどうか

先ほどの計算結果の自己負担の目安を見て、貯蓄から出せるかも!と、思う人もいるかもしれません。ただ、病気になると今の収入を確保できるとは限りません。そこで、知っておきたい制度が傷病手当金です。

傷病手当金を使える人、使えない人

会社員や公務員など、健康保険加入者は、病気や怪我で4日以上仕事を休むと傷病手当金の制度を利用できます。入院日数が短い場合は有給で消化できるかもしれませんが、有給がなくなってしまい、給料が出ない場合は、傷病手当金が登場します。

傷病手当金とは、

4日以上仕事を休むと給料の3分の2を健康保険から最長1年6ヶ月支給される制度です。

たとえば、給料が40万円の場合、1ヶ月あたりの傷病手当金は

40万円×2/3=27万円

です。傷病手当金は税金がかかりませんが、社会保険料は差し引かれます。40万円の給料だと社会保険料は6万円ほどでしょうか。したがって、実質手取りは

27万円ー6万円=21万円

この金額で普段の生活費を支出して、医療費も支出するという生活になるわけですね。できそうでしょうか?

ただ、傷病手当金は健康保険の加入者が使える制度なので、国民健康保険に加入している人や、配偶者の健康保険の扶養に入っている人は、この制度の適用対象外です。

自営業なら有給はありませんから、傷病手当金がないのは大きな痛手でしょう。

医療費に使える貯蓄、使えない貯蓄

もし、生活費や医療費が収入では足りないなら貯蓄から出すことになるでしょう。ただ、貯蓄にも使っていい貯蓄と使ってはいけない貯蓄があると思います。たとえば、教育費のための貯蓄を医療費に使うと、教育費が足りなくなってしまいます。

貯蓄を使うなら使い道が決まっていない予備貯蓄から使うことになると思いますが、その貯蓄がどれだけあるか?が、医療保険に入る。入らないの一つの判断基準となるでしょう。

医療保険にお世話になるのは、どちらかというと中高年以降です。老後の医療費負担が1割なのか、2割なのか、3割なのかは、収入や年齢によって異なりますが、なんと、70歳以降に人生の半分の医療費を支払うらしいですよ。

高齢になった時に医療費を出せる貯蓄があるか?今の老後への備え具合はどうですか?

将来どの程度貯蓄ができているかは、今の時点では分かりませんが、老後のための資産形成をしていないなら、貯蓄が十分にあるとはいえない状態になるかもしれません。

でも今から備えれば十分な状態になるかもしれませんよ。

まとめ

ポイントは2つです。

1、入院や手術をするとなったときに、どの程度の支出があるのか

2、収入減少しても医療費を支出できるかどうか

将来どれだけ入院するか、手術を受けることになるのか、これは、誰にも分かりません。

だから、もし病気になったら、このくらいお金かかるんだな〜と、なんとなく想像して、その病気になると、どれだけ収入減になるのか、そして、医療費を支出できるか、できるとしても予備資金がいくらあるのか?を考えてみましょう

その支出がどの程度、家計に打撃を与えるのかを考えると判断しやすくなります。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。