こんにちは。

子育て世代を応援するファイナンシャルプランナー、前田菜緒です。

産休育休制度は、働きながら子育てをする人にとって、とてもありがたい制度ですよね。社会保険料が免除されたり、手当金が支給されたり、社会保障の面で非常に助かる制度なのですが、実は、税制面でもお得な仕組みになっています。

その一つが、産休育休中は夫の扶養に入れるかもしれないというおトク。

「今年は産休・育休で仕事を休んでいます」というママは、その年の給料の金額次第では、夫の扶養に入ることができるかもしれません。

つまり、夫の税金を減らせるかもしれないということです。

この記事では、自分は、扶養の対象になるのか?また、扶養に入る方法はどうするのか?について、お伝えします。

目次

「扶養に入る」とは、どういうことか

そもそも、扶養に入るというのは、どういうことでしょうか。

「扶養に入る」とは、2つの意味があります。

①社会保険上の扶養

自分自身が社会保険に加入しない、つまり、厚生年金保険料も健康保険の保険料も納めず、夫の健保に加入するようなケースですね。

②税制上の扶養

配偶者を扶養していると申告することで、申告者の税金が少なくなる制度です

産休育休中のママに関係するのは、②の税制上の扶養についてです。

税制上の扶養とは

妻と夫の収入が一定以下なら、「配偶者控除」あるいは「配偶者特別控除」という制度を利用できます。

この制度、「配偶者の収入が一定以下なら、生活が大変だろうから、税金を少し減らしてあげるよ」という制度です。

どうやって減らすかと言うと、「配偶者(特別)控除」という経費を計上します。

経費が増えると税金節約できますよね。

年末調整で生命保険料控除を申告する人は多いと思いますが、申告すると戻ってくる税金が増えますよね。それと同じ仕組みです。

収入が一定金額以下の配偶者がいる場合、「その配偶者を扶養している」と申告すると配偶者控除という経費を利用できるのです。

そして、配偶者控除には、2種類あります。

1つ目は配偶者控除、2つ目は配偶者特別控除です。これらは、どちらか一つしか利用できません。

妻の年収がいくらか?でどっちを利用できるか決まります。そして、配偶者控除は控除額が一定なのに対し、配偶者特別控除のほうは、控除額が段階的に小さくなります。

詳しい条件は、下記の通りです。

配偶者控除を受けられる条件

配偶者控除を受けられる条件は

①夫の年収が1,195万円以下(収入が給料のみの場合)

②妻の年収が103万円以下(収入が給料のみの場合)

③青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

です。

①から③までの条件をクリアしていれば、夫が配偶者控除を受けられます。

配偶者特別控除を受けられる条件

配偶者特別控除を受けられる条件は、

①夫の年収が1,195万円以下(収入が給料のみの場合)

②妻の年収が201万円以下(収入が給料のみの場合)

③青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

の3つです。①と③は、配偶者控除と同じ条件ですね。

この3つの条件をクリアしていれば、夫が配偶者特別控除を受けられます。

なお、条件③は、たとえば、親が自営業でその仕事を手伝っていて、その年は一度も給料をもらっていないようなケースです。

さて、あなたの今年の給与収入はいくらでしたか?

産休手当や育休手当は、非課税ですから、給料ではありません。

妻の年収が103万円以下なら配偶者控除、妻の年収が201万円以下なら配偶者特別控除を利用できます。

扶養に入るとどうなるの?メリットは?

では、夫の扶養に入ったら、どれだけのメリットがあるのでしょうか。

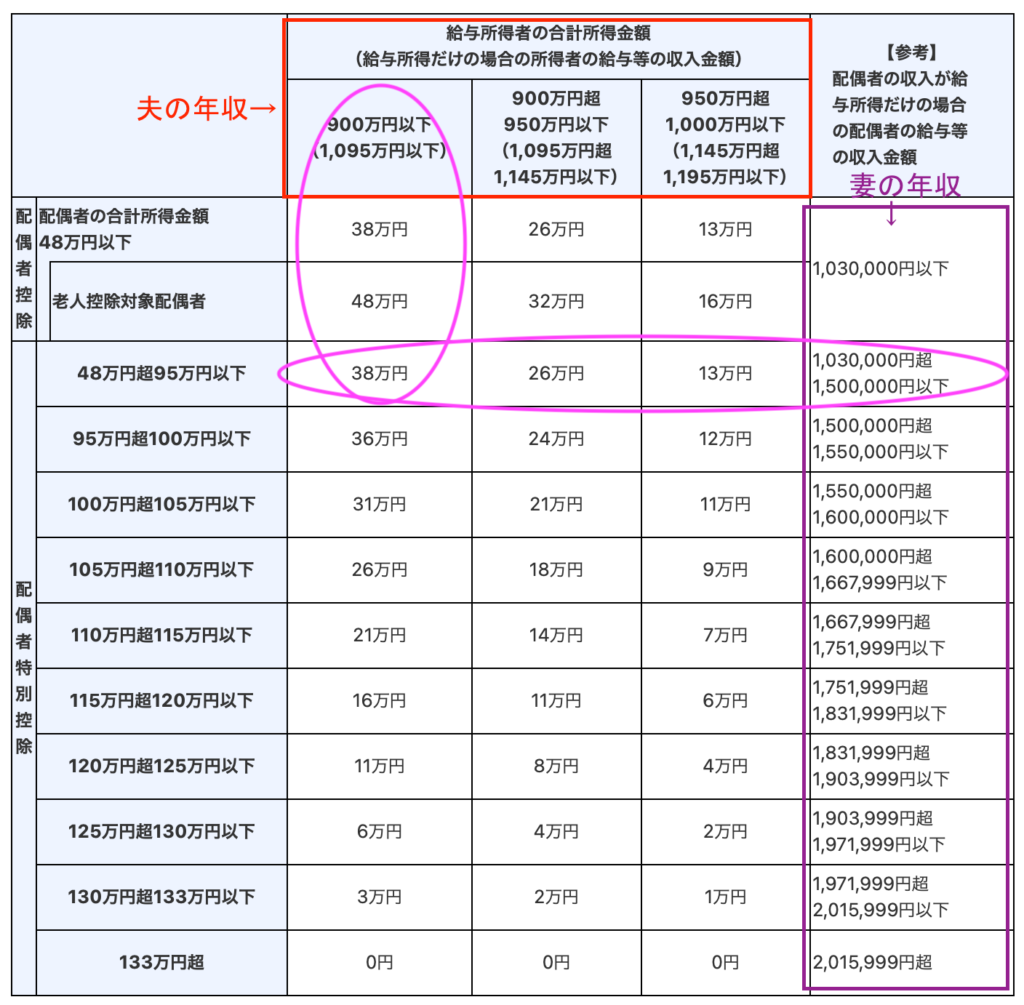

下の図は、配偶者控除と配偶者特別控除の控除額を記載した表です。

妻の年収と夫の年収が交差するところが所得控除として、計上できる金額です。

夫の年収はカッコの中の数字を参考にしましょう。

たとえば、夫の年収が500万円、妻の年収が140万円の場合、ピンクの丸が交差するところが、該当する所得控除額です。金額は38万円となっていますね。

出典:国税庁「年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき」

つまり、夫の所得から38万円を差し引けるということ。

38万円分の所得が少なくなるということは、その分税金も少なくなるということ。

どの程度税金が減るか、というと・・・

所得税

夫の所得税率が10%なら(ざっくり年収500〜600万円くらい)

(控除額)38万×(税率)10%=(節税できる金額)3万8,000円

所得税は3万8,000円減ります。

住民税

住民税はどこでも、誰でも税率は約10%です。

住民税の場合、控除額が38万円ではなく33万円になります。

(控除額)33万×(税率)10%=(節税できる金額)3万3,000円

翌年の住民税は、3万3,000円減るということです。

所得税と住民税を合計すると、7万1,000円!

ただ、所得税は年末調整で戻ってきますが、住民税の場合、翌年の納税額が減るという形なので、戻ってくるわけではありません。

配偶者控除と配偶者特別控除を受ける方法

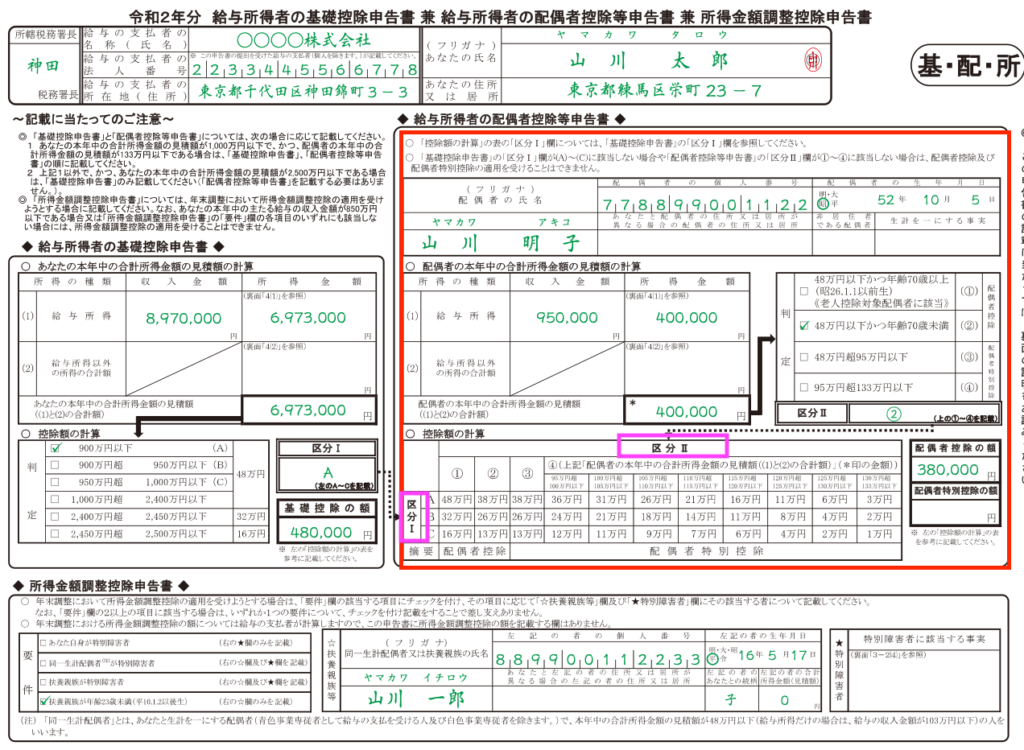

夫の年末調整の書類に、記入するだけです。

会社から下記の書類が配られますから、赤枠内に妻の名前や年収等を記入しましょう。

「収入金額」は妻の年収、「所得金額」は収入をもとに計算して算出しますが、計算式は裏面に書いてあるので、その計算式にしたがって算出しましょう。

ピンクの枠、区分Ⅰと区分Ⅱが交差するところが、配偶者控除として、差し引ける金額です。

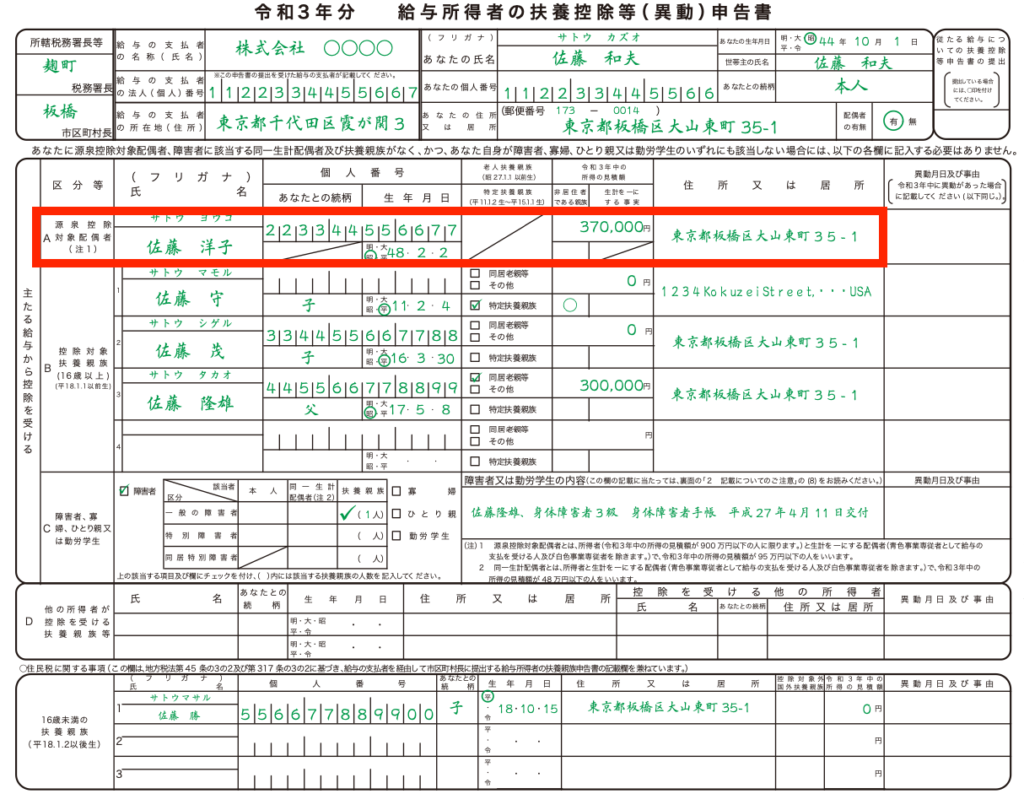

なお、夫の年収が1,095万円以下、妻の年収が150万円以下なら、「今年分の給与所得者の扶養控除(異動)申告書」の記入も必要です。年末調整書類として、上記の書類と一緒に会社から配られますから、記入してください。

そして、「来年分の給与所得者の扶養控除(異動)申告書」も配られますよね。来年も配偶者控除・配偶者特別控除受けるなら、来年分の扶養控除申告書にも記入しましょう。

妻の収入には出産手当金や育休手当を含めません

産休育休中は、出産手当金や育休手当がもらえますね。

これらのお金は、もらう側からすれば「収入」ですが、税制上は扱いが異なります。

これらのお金は、非課税なのです。所得税も住民税もかからないお金。

つまり、所得ではない。という扱いです。

ですから、

妻の年収としてカウントしないのです。

産休育休手当金をもらっているからといって、先ほどの表の妻の年収にそれらの金額を含めないでくださいね。

含める必要はありません。

今年は、産休育休で仕事を休んでいて、収入は手当金だけなら、所得としてはゼロということです。

産休育休制度は、本当にありがたいですね。

知らないと損するお金の話

今回は、産休育休中の扶養の話をしましたが、このような税や社会保障の仕組みは、誰も教えてくれません。使わないともったいないのに、自分で調べて自ら申請しないと適用されないわけです。だから、この記事にたどりついた読者の方は、ぜひ申請して税金を節約してくださいね。

そして、メルマガでも、ママ向けに、知っておきたいお金の話を楽しくお伝えしています。登録された方には、「資産運用に失敗したくない運用初心者さんのためのメール講座」も受講できますから、ぜひこの機会に登録しておいてくださいね。

資産運用に失敗したくない運用初心者さんのためのメール講座

資産運用に興味はあるけれど、失敗したくない、そして、その方法が分からず、なかなか自信を持って運用を開始できない、忙しいお母さんのためのメール講座です。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。