住宅ローンを組む時、どうやって組んで、どんな返済計画が良いのだろう・・・と、とても悩みますよね。早く完済したいけど、繰上げ返済して手元の資金がなくなってしまっては意味がない、さらに、繰上げ返済の資金をどう作るのか?も問題です。この記事では、FPである私が実際に行った自分自身の住宅ローン完済方法について、お伝えします。

が、私がマイホームを購入したのは、2009年。

当時の私は、FPの資格は持っていたものの、FPとして仕事をしているわけでもなく、ちょっとお金に詳しい人程度。そんな私が行った住宅ローン対策なので、ツメが甘い部分もありますが、参考になるところはあると思いますので紹介しますね。

目次

目標は10年完済

その前に・・・この方法を参考にできる人とできない人がいます。

参考にできる人は、貯蓄が物件価格の25%以上くらいある人。参考にできない人は、頭金を入れる貯蓄がない人です。この点、ご了承を。

さて、当時、私は住宅ローンを変動金利で組みました。金利は1.075%。今とは違い、変動のくせに1%超え!

高いですね!

ただ、当時は今ほど住宅価格は高騰していませんでした。予算内で購入できる住宅に出会い、購入。

35年でローンを組みましたが、目標は10年完済です。なので、ローン返済計画をしっかり立てました。

ローンを組む前に返済計画をしっかり立てる!これが、早期完済のポイントの一つです。

返済計画のポイントは大きく2つ

- 利息を効率よく減らす

- 10年完済できる繰上げ返済計画をローンを組む前にたてる

では、この2つのポイントをひとつずつ解説します。

利息を効率よく減らす

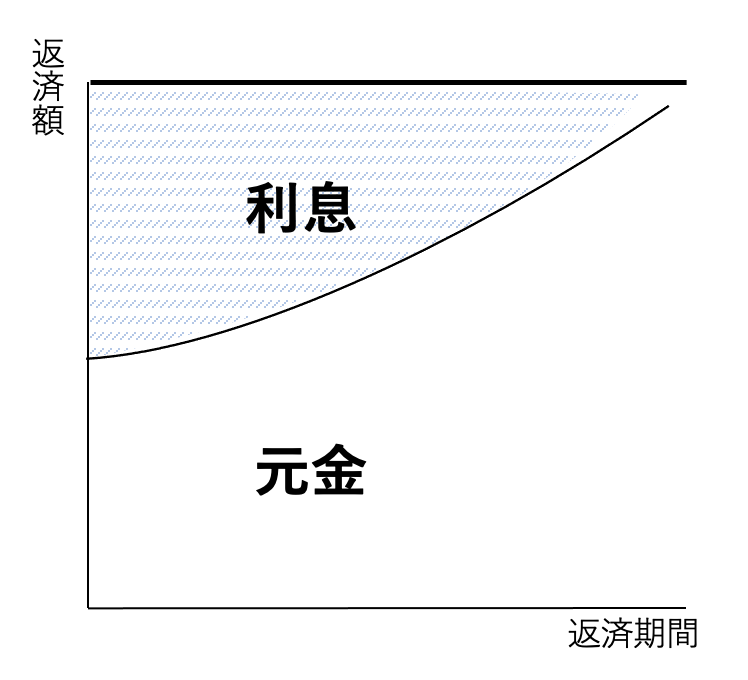

35年の住宅ローンを10年で早期完済するには、繰上げ返済するしかありません。繰上げ返済でどんどん利息を減らしていきたいと思ったのですが、そもそも、住宅ローンの仕組みは、毎月の返済額は一定ですが、その内訳は変わります。初期の頃ほど利息の割合が多く、返済がすすむにつれ、利息の割合は減っていきます。こんな感じです。

つまり、利息を大きく減らしたいなら、返済期間初期に繰上げ返済を行う必要があります。極端なことを言えば、住宅ローン返済が始まったらすぐに繰上げ返済するのが、一番効率が良いのです。

そこで、私は、頭金はほぼ入れず、住宅ローンの繰上げ返済ができるようになるローン返済の2ヵ月後に、ローン金額の25%分を繰上げ返済しました。(繰上げ返済ができるタイミングは、銀行によって異なります)

これは、頭金を入れてローン金額を減らすより、頭金を入れずに多めにローンを組んで、すぐに繰上げ返済したほうが、利息軽減効果は大きくなるためです。

どういうことなのか、ここでシミュレーションしてみましょう。

住宅ローン繰上げ返済 頭金の違いによるシミュレーション

3,000万円の物件を購入し、金利1%で35年ローンを組んだとしましょう。

下記表の①は、頭金を700万円入れて2300万円のローンを組みました。一方②は頭金を入れず、3,000万円のローンを組み、返済が始まってすぐに700万円の繰上げ返済を行いました。違いは、700万円を使うタイミングです。どちらの方が利息の総額が大きいと思いますか?

①頭金を入れた場合

| 物件価格 | 3,000万円 |

| ローン借り入れ | 2,300万円 |

| 頭金 | 700万円 |

| 金利・ローン期間 | 1%・35年 |

| 利息総額 | ?? |

| 月々返済額 | 6万5,000円 |

②頭金をいれない場合

| 物件価格 | 3,000万円 |

| ローン借り入れ | 3,000万円 |

| すぐに繰り上げ返済 | 700万円 |

| 金利・ローン期間 | 1%・35年 |

| 利息総額 | ?? |

| 月々返済額 | 8万5,000円 |

答えは、①の利息総額は430万円、②の利息総額は310万円です。

②のほうがローン金額が大きいにもかかわらず、利息は約100万円も少ないのです。どうしてでしょう・・・

仕組みは簡単です。

すぐに700万円を返済することで、返済期間が9年くらい短くなるんですね。なので、2300万円のローンを26年(35年ー9年)借りたことと同じになります。2300万円のローンを35年借りるのと、26年借りるのなら、26年の方が利息は少ないに決まっています。

月々の返済額も②のほうが2万円多いですよね。

したがって、頭金を700万円入れて2300万円のローンを26年で組めば、こんな繰上げ返済は不要です。

しかし、今はお金がないけど、半年後にお金が入るような場合・・・たとえば、住宅買い替えで半年後に売却したお金が入る、でも、新しい物件の住宅ローンには間に合わない!という時は、まずは、3000万円のローンで組んでおいて、住宅売却したお金が手に入ってからどっかんと繰上げ返済するような場合は、このワザが使えます。

私にどんな事情があったかは・・・・覚えていません。

が、ポイントは、とにかく繰上げは早いほど効果が大きい!ということです。

たとえば、同じ500万円を繰り上げるとしても、10年後に500万円を繰り上げるより、5年後に250万円、10年後に250万円を繰り上げたほうが、利息軽減効果は大きいのです。

(3000万円を金利1%で35年借りて、10年後に500万円返済すると金利削減は120万円ですが、5年後に250万円、10年後に250万円繰上げ返済すると金利削減は137万円くらいになります。)

しかも、保証料を前払い型にしていると、早く繰上げ返済したほうが、保証料もたくさん戻ってきますから、この点の効果も大きいですよ。

10年完済できる繰上げ返済計画をローンを組む前にたてる

10年で完済するには、やはり計画性が必要です。10年で完済できる繰上げ返済を立てました。私の場合、ローンはじまってすぐにローン金額の25%くらいを繰上げ返済をする計画だったので、それに加えて、毎年100万円を繰上げ返済すると、10年で完済できることが分かりました。

住宅ローンの繰上げ返済と住宅ローン控除

しかし、問題は住宅ローン控除との関係です。

繰上げ返済をすると、住宅ローン控除が小さくなってしまいます。が、ローン金利は1.075%。住宅ローン控除は年末ローン残高の1%。

判断基準は、住宅ローン控除の割合と住宅ローンの金利、どちらが大きいか?です

私の場合、住宅ローン金利の方が大きいので、住宅ローンを減らした方が、効率的ということが分かります。

住宅ローン控除は、税金が戻ってくるシステムなので、住宅ローン控除を受けた方が得した気分になるかもしれませんが、住宅ローン控除以上の金利を払っているなら、繰上げ返済をしたほうが賢いですよね。

ただ、住宅ローン控除は「年末」ローン残高の1%なので、12月のローン残高は減らさないようにして、翌月の1月に毎年繰上げ返済を行うことにしました。

ちなみに、住宅ローン控除は2022年からは、1%から0.7%になることが決まりました。

繰上げ返済用のお金を貯める

毎年100万円を繰上げ返済することが決まったので、あとは、毎月繰上げ返済用に8万円を貯蓄するだけです。

繰上げ返済は「お金が貯まったら返済しよう」という考えでは、絶対に返済できません。

繰上げ返済用に、地道に貯蓄することが大切です。

だから「計画性」が重要!

住宅ローンの返済は、毎月返済できる金額、繰上げ返済用に貯蓄できる金額、いつまでに完済したいか?など、家庭によって異なるでしょう。だから、自分の家にあった返済方法を見つけて、それを実行することがとても大切です。

住宅ローンのシミュレーションサイトはたくさんありますが、使いやすいサイトを見つけて、何度もシミュレーションしてみてくださいね。ちなみに、わたしのおすすめは、計算機のカシオが運営しているこのページです。

https://keisan.casio.jp/exec/system/1256183302

結果は12年完済

10年完済計画を立てました、結果は12年で完済しました。

2年遅れたのは、私のやる気が途中で無くなったから(←オイっ!)

8年間くらいは、毎年1月に恒例の繰上げ返済をしていたのです。が、その後、冷蔵庫が壊れたり、子どもの電子ピアノを買わないといけなかったり(と言っても2つ合わせても20万円以下)・・・

しかも、残高が減ってくると利息削減効果もほとんどないし、繰上げ返済に手数料はかからないけど、保証料の戻りに手数料がかかっていたので(最近は無料が主流)、繰上げ返済するメリットがほとんどなく、私のやる気はなくなってしまいました。

これから、住宅を購入する予定なら、購入前にしっかり計画を立ててくださいね。もし、ひとりじゃ難しい!ということなら、ライフプラン相談もご検討くださいね。

住宅ローンだけでなく、教育費や老後資金対策まで、マルっと解決できます。

保険などの商品を売らないファイナンシャルプランナーとしてライプラン相談を行っており、特に高齢出産夫婦が家を買って2人目を出産しても子どもが希望する進路をあきらめさせない家計を実現させることを得意としている。

お客さまが生涯にわたり経済的不安のない生活を送り、人生を自由に選択できるように。そして、なによりすべての子ども達が希望する進路をあきらめない生活を送れるようにとの想いを持ち活動中。