相談内容について

ご相談者:50代女性(会社員)

ご相談者の会社で確定拠出年金が導入され、一部退職金が確定拠出年金に移行されました。その金額は約200万円。ご相談者は、これをすべて日本債券の投資信託に投資しました。理由は、2つです。

1、リスクが少ない投資をしたかったから

2、「債券と株式は逆の動きをする」と聞いた。今、株価は下がっているから債券に投資をすれば価格が上がるだろうと考えたから。

ところが投資をしてからというもの、1度もプラス評価になったことがないと言います。ずっと5万円位マイナス評価が続いていると言うのです。安全資産、株価と逆の動きをする債券に投資をしたのに、どうしてマイナスのままなの?このまま保有しておいていいの?と疑問が湧き、ご相談に来られました。

相談のポイント

ご相談者のお話を聞くと、相談のポイントは以下の通りでした。

- リスクの意味を勘違いしていたこと

- 積み立て投資による元本割れではなかったこと

- 分割投資ができていなかったこと

- 元本割れしている日本国債の投資信託を今後どうするか

なぜマイナスになってしまったのか、その理由と対策を考えていきましょう。

マイナス評価が続いている原因

マイナス評価が続いている原因は、大きく3つです。順に原因について説明します。

1、「リスク」とはマイナスになるという意味ではない

国債はローリスクというイメージがあるかもしれませんが、そもそも「リスク」とは一体何でしょうか?リスクと聞くと、よく「危険」とか「資産がマイナスになる」というイメージをお持ちの方も多いのですが、実はそうではありません。

少し言葉が難しいのですが、投資の世界のリスクとは「リターンに対する不確実性」をいいます。「不確実性」とは、どれだけ価格がブレるかわからないということです。ブレる幅が大きければ、リスクが大きいと言い、ブレる幅が小さければリスクが小さいといいます。

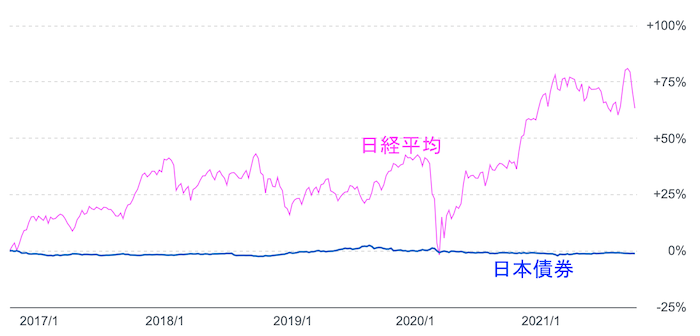

下の表を見てください。これは、日経平均と日本債券の投資信託の価格推移を表しています。

ピンクが日経平均、青が日本債券ですが、日経平均はダイナミックに動いている(ブレが大きい)のに対して、日本債券の動きはとてもなだらか(ブレが小さい)です。つまり、日経平均より日本債券の方が、リスクが小さいと言えます。そして、リスクが小さければ、リターンも小さくなり、リスクが大きければリターンも大きくなるという傾向があります。

日本債券は、終始緩やかな動きをしていますから、ご相談者の日本債券の投資信託も、終始5万円位(約2〜3%)マイナスの状態にとどまっている、そんなイメージでしょうか。

価格のブレ幅が小さいということは、メリットでもありデメリットでもあると言えますね。

2、一括投資をしてしまっていたこと

確定拠出年金の運用の基本は、「長期」「分散」「積み立て」です。この3つはセットで、どれか一つでも欠けるとアウトです。

しかし、ご相談者は200万円という大金を一括で日本債券に投資してしまっていました。「積み立て」の要素が欠けていたということです。投資信託は毎日価格が変化しますから、積み立てをすることによって、購入する時期を毎月分散でき、平均取得単価を変化させられます。

しかし、一括投資をしたので、取得単価は固定されます。その結果、購入した金額以上に価格が上昇しない限り、利益は出ないということになるのです。

ご相談者の場合、一括投資のあと、ゆるやかに価格が下がり、その状態をキープしていたので、ずっとマイナスの状態だったのです。

3、分散投資ができていなかったこと

さらに、ご相談者は運用の基本の「分散」も行なっていませんでした。ご相談者が最初におっしゃったように、「債券と株式は逆の動きをする」のであれば、債券と株式の投資信託をそれぞれ購入しておけば、債券が調子悪い時に株式が絶好調になるでしょうし、債券が絶好調の時は、株式が調子悪くなりますから、それぞれ補完しあえますよね。

でも、ご相談者は日本債券1つの投資信託にしか、投資をしていなかったので、フォローしあえる関係の投資信託はなかったのです。

日本債券を一部売却

ご相談者は、マイナス評価になっている原因を知ることができ、現状を理解できました。保有している日本債券の投資信託が、今後上昇するか、下降するか、それとも横ばいか・・・?は、誰にもわかりません。

しかし、分散投資の観点から、株式の投資信託や海外に投資をする投資信託にも投資をしたほうが良いのは明らかです。日本債券の一部を売却して、海外株式の投資信託を購入することにしました。

しかし、ここで一括購入はしません。200万円のうち、150万円を他の資産に投資することにしましたが、30万円づつ5回に分けて投資することにしました。手間はかかりますが、一括投資の難しさを理解したご相談者にとっては、手間は苦にならなかったようです。

相談の結果

相談の結果、ご相談者は以下の結果を得ることが出来ました。

- iDeCoの資産がマイナスになった原因を知ることができた

- マイナスになった原因を取り除き、対策を取ることができた

- 運用における長期的視点を持つ必要性を理解できた

- 資産運用の理解力をアップさせると同時に、資産運用に対する誤解を解くことができた

FPからのアドバイス

資産運用のノウハウは、ネットで調べるとたくさん出てきます。その情報をもとに、自分で対応できるなら問題ありません。しかし、やはり自分の対応方法に自信がなかったり、疑問が出てきたりすることもあるでしょう。

また、今回のご相談者のように、会社から大金が振り込まれて、確定拠出年金に備わっている「積み立て」の仕組みを利用できないケースもあります。どのように対応すれば良いか、自分にとってベストな選択肢が分からないこともあるでしょう。

確定拠出年金を「分からないから放置」する人は多いものですが、放置は自分自身の資産を減少させることになるので、とてももったいないです。

ご自身の確定拠出年金に疑問や迷いがあるなら、ぜひご相談に来てくださいね。iDeCoに関するご相談の詳細は、こちら

あるいは、無料メール講座で資産運用の基礎知識をつけることができますよ。