お客様の声

いろいろなアドバイスに感謝です

ご相談内容

2人目が生まれた場合、どの程度働けば良いのか、保険を見直したい、資産の運用はこのままで良いのか、定年の頃に家を買おうかと検討しているが、それで良いのかということで、ご相談をいただきました。

お話ししたこと

どの程度働けば良いのか?に対する答えは、どんな生活をしたいのか?その生活内容にあります。日常生活費はもちろん、どれだけ教育費をかけてあげるのか、自分たちの老後はどんな風に暮らしたいのか、それらを明らかにして、収支を見て答えを見つけます。

ご相談者は、転勤族とのことで、予測はしづらいものの、答えを見つけるために、今後の暮らし方や教育についてのお考えを伺いました。しかし、希望する生活をしようと思うと、将来赤字に。実はご相談者、相談前に自分でキャッシュフロー表をエクセルで作成されていて、それをブラッシュアップさせたいという思いがありました。

自分で作ったキャッシュフロー表は生涯黒字でした。しかし、私と一緒に作ったキャッシュフロー表は赤字。より現実的に、出費をイメージした結果、出費が予想より多かったのですね。であれば、自分の働き方を見直すか、支出を見直すかしかありません。ご相談者は、その収支を見て、自分の働き方について考え、ご自身で方向性を発見することができました。

ご相談後

扶養内で働くか、扶養を抜けて働くか、どちらが良いのか、働き方に悩んでいる女性は多いですが、扶養内で働くと言うことは、それ以上収入は増えません。であれば、その収入でおさまる生活水準にしなければならないということですね。

ご相談者も働き方に悩んでいらっしゃいましたが、生活水準を下げたくない、教育費も下げたくないということで、今回は、ライフプランを一緒に作成することで、自分の働く量や年収の目安を知ることができました。

相談後のアンケートより

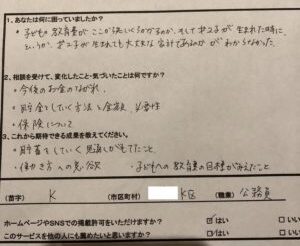

1、あなたは何に困っていましたか?

キャッシュフローの見直し、2人目を育てるための今後の働き方、家を購入するタイミングや予算、保険の見直し、貯金の目標額や運用の見直し

2,相談を受けて変化したこと、気づいたことは何ですか?

教育費と住宅費が予想していたよりかかること、それに向けて貯蓄額を増やす必要があること。

会社員かフリーランスかにかかわらず、なるべく稼いだ方がいいこと。

それぞれの貯金の目的や期間、目標額を明確にし、なるべく運用して貯めること。

家を購入するタイミングを早めた方がいいこと。

医療保険は早めに終身保険に切り替えた方がいいこと。

3、これから期待できる成果を教えて下さい

教育費や旅行費用などをなるべく削らずに、住宅費、老後費用を確保するために、なるべく働く量を増やし、運用も含めて貯蓄すること。

提案内容を積極的に活かしていきたいです

ご相談内容

子どもも生まれ、そろそろマイホームを購入したいけれど、どの程度の物件なら購入できるのか?マイホーム購入金額について知りたい。現実的な自分のライフプランを作成し、毎月の貯蓄目標、出費許容範囲などを知りたい。また、妻がもし、専業主婦になったら、ライフプランはどうなるのか?知りたい。ということで、ご依頼いただきました。

お話したこと

まずは、ライフプラン作成です。ご相談者の子どもにかける費用の考え方、日常生活における家計運営の考え方などをじっくり伺いながら、ライフプランを作成しました。現在、共働き夫婦ですが、共働きのままであれば、希望するマイホームを購入しても、老後も余裕をもって生活できることは、分かりました。

しかし、奥様がパートや専業主婦になると、事情は変わってきます。私は、どのように家計は変わるのか、その場合の改善の仕方などをお伝えしました。どこまで許容できるのかは、ご相談者の考え方次第。作成したライフプランをもとに、じっくり考えたいとのことでした。

ご相談後

相談後は、複数のライフプランパターン作成に加え、それぞれの課題の解決策も知ることができて、良かったとおっしゃっていました。すでに積立投信をされていましたが、つみたてNISAやiDeCoもおすすめしたところ、早速、調べ始めたようです。マイホームについては、夫婦間で話し合いをして、どういう物件を選択するかを決めたいと思います。とのことでした。

相談後のアンケートより

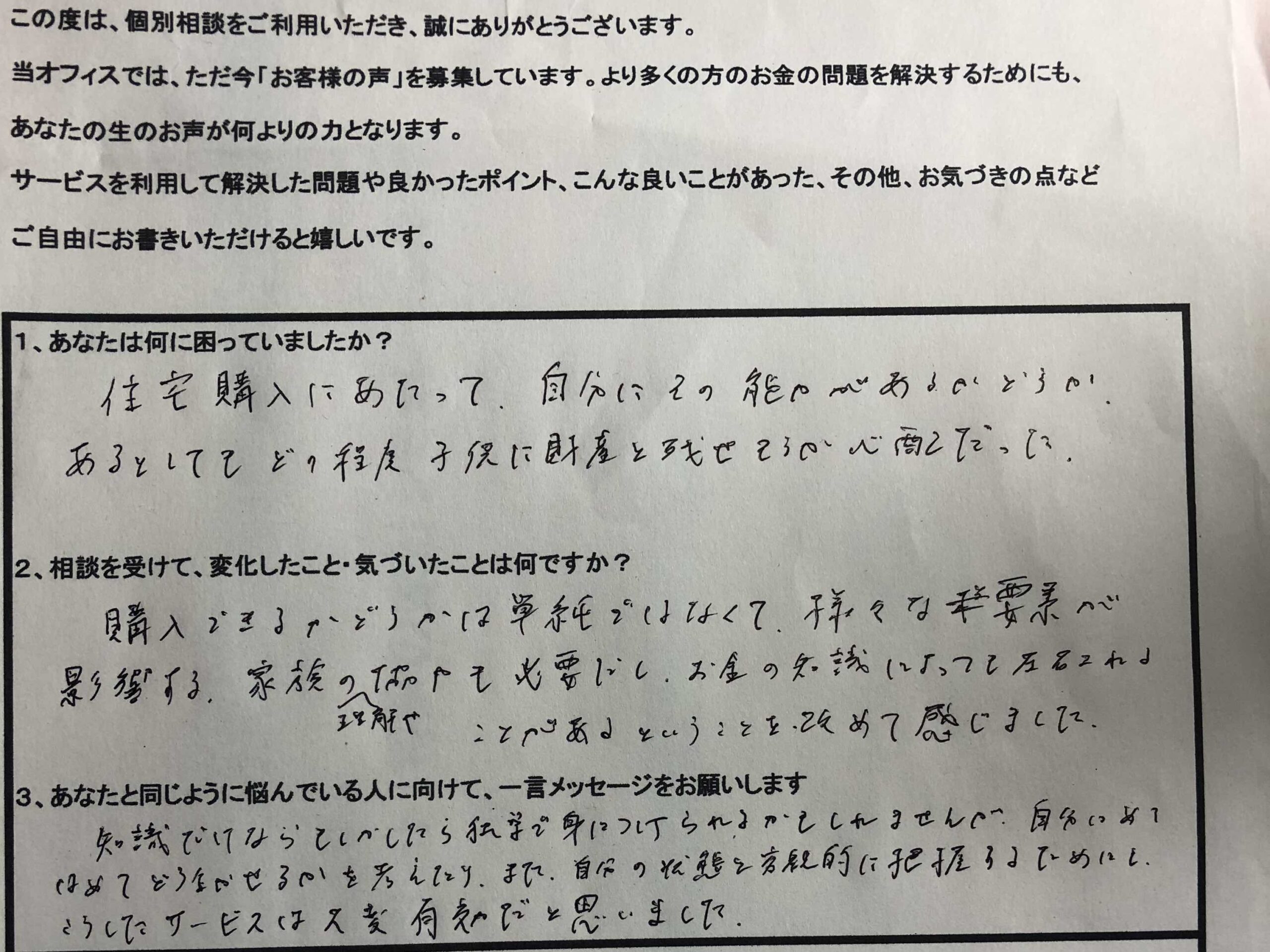

1、あなたは、何に困っていましたか?

住宅購入にあたって、自分にその能力があるかどうか、あるとしても、どの程度、子どもに財産を残せるか心配だった

2、相談を受けて、変化したこと・気づいたことは何ですか?

購入できるかどうかは、単純ではなくて、様々な要素が影響する。家族の理解や協力も必要だし、お金の知識によっても左右されることがあるということを改めて感じました。

3,あなたと同じように悩んでいる人に向けて、一言メッセージをお願いします。

知識だけなら、もしかしたら独学で身につけられるかもしれませんが、自分にあてはめて、どう活かせるかを考えたり、また、自分の状態を客観的に把握するためにも、こうしたサービスは大変有効だと思いました。

サポートいただき、本当に感謝します

ご相談内容

ご相談者は、企業型確定拠出年金の運用について、定年まで7年ほどになり改めて考えはじめたとのことでした。商品の大部分が元本確保型という状況でしたが、投資信託に切り替えて運用していきたいとのこと。50代の運用方法について相談したいとのことで、ご依頼をいただきました。

お話したこと

運用については、少しづつ勉強をされてはじめたようですが、やはり「こわい」という気持ちがあるようです。投資信託で運用するなら、資産のアップダウンは覚悟しないといけません。しかし、そのアップダウンの程度は自分でコントロールできます。資産運用の基礎をしっかりお伝えし、一緒に運用商品を選びました。

ご相談後

相談後は、「時間超過してサポート頂き本当に感謝致します。早々に 確定拠出年金のポートフォリオ修正します。アドバイス頂いたように気長にやってみます」とメッセージをいただきました。

ちなみに・・・

このお客様、確定拠出年金のご相談後、住宅ローンの返済計画についてのご相談もありました。

そこで、繰り上げ返済の計画が問題ないか一緒に検証をさせていただきました。

ただ、ローン状況を見てみると、繰り上げ返済うんぬんよりも前に、借り換えをした方がメリットがあるのではないか?と思いました。

しかも、実際シミュレーションしてみると、借り換えをした方が金額が少なくなります。

でも、借り換えって大変なんですよね。

なので、私は住宅ローンの金利交渉してみてはどうか?とアドバイスさせていただきました。

交渉するには、ある程度、下準備も必要なので、その準備とか返済シミュレーションの比較方法とか、お伝えさせて頂きました。

そして後日、Mさんから、なんと金利交渉が成功したとご連絡いただいたのです!

数十万もの金利削減効果があるようで、私も、とっても嬉しいです。

相談後のアンケートより

1、あなたは、何に困っていましたか?

① 企業型確定拠出年金について、最近、やっと、老後を視野に運用を真剣に考え始めましたが、具体的にポートフォリオ作成方法、商品の選択など知識がなく困っていました。

②定年前に住宅ローン完了を目的に繰り上げ返済を自分でシュミレーションしましたが確信がもてずにいました。

2、相談を受けて、変化したこと・気づいたことは何ですか?

長年ほっておいた確定拠出年金について丁寧に説明頂き腹落ちしました。また、30代、40代から時間をかけて積極的投資をしていたらベストだったと気が付きました。

住宅ローンに関しても40代から繰り上げなどを計画的に行っていればよかったと後悔です。

3,あなたと同じように悩んでいる人に向けて、一言メッセージをお願いします。

負債、資産運用は長期視野で計画をたて、まめに知識を入れて実行がベストです。

迷ったら前田さんのようなFPに相談して知識を授けて頂くが良いと思います。

こんなに自分が抱えていた不安が軽くなると思いませんでした

ご相談内容

老後が不安です。今は、実家暮らしですが、親も高齢になってきましたし、ずっと今のままというわけには行かないと思います。親のそばにもいてあげたいと思っていますが、まずは、自分の老後資金をつくりたいです。

お話したこと

不安の原因は、老後があまりにも不透明であるということです。しかし、今クリアにできることと、できないことがあります。今、クリアにできるのは、ご相談者の老後への備え方。ご相談者の年金額と働き方を考えた年金額の変化、老後不足額、そして、不足額に対する資産形成方法です。それらを、すべて数値化して、見える化しました。

ご相談後

最初は「将来のことをいろいろ考えてしまい、とても不安になる」とおっしゃっていたご相談者でしたが、相談後は「正しく知る事で、こんなに自分が抱えていた不安が軽くなると思いませんでした。 貯金の道筋が出来たことで、あとは地道にコツコツお金を増やしていきたいです」と、非常に前向きな考えに変わられました。

相談後のアンケートより

1、あなたは、何に困っていましたか?

現在40代。20〜25歳にフリーターだったこともあり、国民年金未納でした。5年間の未納期間が、自分の将来受け取る年金にどれくらい影響してくるのか心配で相談しました。

2、相談を受けて、変化したこと・気づいたことは何ですか?

まず、支払えなかった期間を気にせず、今後も厚生年金を納めていけば大丈夫だと、具体的に計算して頂いた事で、とても安心することができました。その他、老後の不足分に対するお金の増やし方などを聞き、改めてイデコやつみたてニーサで備えることの大切さを知ることができました。

3,あなたと同じように悩んでいる人に向けて、一言メッセージをお願いします。

インターネット上には、ネガティブな情報で溢れていますが、人それぞれ全く違うので、まず自分自身を知ること。正しく自分の状況を把握し、備えることが大切だと思います!一歩踏み出して自分を知りましょう!

本当に前田さんに相談してよかったです

ご相談内容

老後資金をどのようにつくればよいのか知りたいです。自分自身は自営業で退職金はありませんし、主人の会社も退職金はありません。

また、自営業で節税にも興味があります。

お話したこと

老後資金を準備するにあたり、まず知るべきことは、ご自身の年金額です。ご相談者には、ご自身で年金額を計算していただきました。年金額の計算は、意外にも簡単です。ねんきん定期便を手元に用意して、式にあてはめれば、簡単に計算ができます。

計算した年金額から、相談者様の老後不足金額を導き出しました。金額を算出したところ、不足金額の大きさに驚かれていましたが、最終的には、iDeCoやその他資産でどうにか老後資金をつくれそうだということが分かりました。

さらに、自営業者ができる節税方法についてお伝えしました。

ご相談後

導いた年金額から老後不足金額を計算しました。かなりの積立が必要だったのですが、その積立を何の金融商品でいくらづつ積み立てるか、すべて計画をたてました。

また、いろいろと書類を持ってきていただいたのですが、実は、それは、ご本人も気づいていない宝の山だったことが分かりました。

相談後のアンケートより

1,あなたは何に困っていましたか?

老後の資金について漠然とした不安がありました。ネットの情報を見て、どれが正しくてどれが信用できるか、自分で考えるすべを持っていないので、専門的にかつ客観的にアドバイスしてもらい、具体的な計画を立てたいと思いました。

2,相談を受けて、変化したこと、気づいたことは何ですか?

老後は3000万円くらい必要なのかなと思っていましたが、実質にはもう少し必要でした。 足りない金額をどこでどのように毎月いくら貯めていくのかということがとてもクリアになりました。

3,実際に出た成果を教えてください。

年金の表の見方がわかり、将来の受取額が分かりました。 不足するだろう老後資金の貯め方が分かりました。 現在かけている保険の内容を正しく理解できました。iDeCoの加入手続きもわかりました。

後日談

アンケートにも書かれていますが、現在加入中の保険についても、相談の中でお話させていただきました。すると、後日、相談者様ご自身が、無駄な保険に加入していることを発見しました!

相談を受けたからこそ、問題意識を持つことができ、また、自分自身で保険を考える力がついたとおっしゃいます。

「本当に前田さんに相談してよかったです」

と、うれしい感謝の言葉をいただきました。

毎月10万円貯蓄できる仕組みをつくることができました

ご相談内容

住宅購入を考えているけれど、家計を考えると、とても購入できそうにない。うちの家計でそもそも購入できるの?と不安に思い相談に来られました。

また、教育資金やお子様のことを考えた家計を作っていきたいとのことでした。

お話したこと

住宅購入から教育資金の話まで、3回面談しました。

住宅購入については、キャッシュフロー表を作成することで購入しても問題ない金額を出しました。その際は、お子様がもう一人生まれると、どうなるか?など、将来のご家族の状況やライフイベントを考えいただき、作成しました。

そうすると、今の家計状況だと、危機的状況になることがあきらかに。ご相談者もうすうす気づいていたものの「現実を見た」という状態でした。そして、その危機的状況を解決するにはどうすればよいか、問題解決方法を提案いたしました。

教育資金については、保険を活用する方法、自分で積み立てる方法などありますが、それぞれのメリットデメリットについてお伝えし、ご相談者にとって、ふさわしい方法をアドバイスさせていただきました。

ご相談後

キャッシュフロー表で明らかになった問題点について、相談者様はすぐに解決すべく行動に移されたようです。

その結果、毎月貯蓄できず、ボーナスから貯蓄していた状態だったのが、なんと、毎月10万円以上貯蓄できるようになったそうです!夢のマイホームに大きく近づきました!

もともと毎月10万円できる家計だったのです。ただ、貯まる仕組みを作っていなかったために、10万円はどこへやら・・・?という状況でした。

しかし相談後、すぐに行動に移したことで家計は大きく変化しました。 今のところ10万円のプラスですが、今後の人生を考えると、数十万円、数百万円の差になります。お金がないからという理由で諦めていたことも、できるようになりますね。

相談後のアンケートより

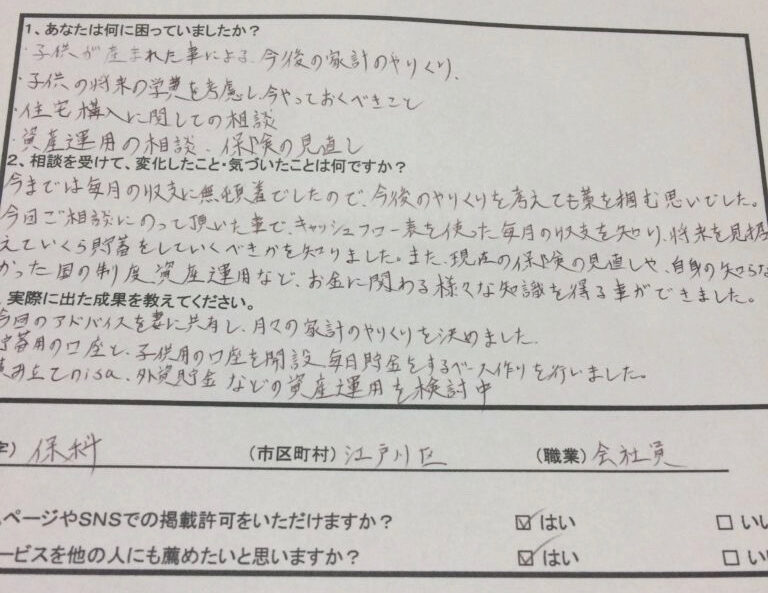

1、あなたは何に困っていましたか?

・子どもが生まれたことによる今後の家計のやりくり

・子どもの将来の学費を考慮し今やっておくべきこと

・住宅購入に関して・資産運用の相談、保険の見直し

2,相談を受けて変化したこと、気づいたことは何ですか?

今までは毎月の収支に無頓着でしたので、今後のやりくりを考えて藁を掴む思いでした。今回の相談にのっていただいたことで、キャッシュフロー表を使った毎月の収支を知り、将来を見据えていくら貯蓄をしていくべきかを知りました。

また、現在の保険の見直しや自身の知らなかった国の制度、資産運用など、お金に関わる様々な知識を得ることができました。

3,実際に出た成果を教えてください

・今回のアドバイスを妻に共有し、月々の家計のやりくりを決めました。

・貯蓄用の口座と子供用の口座を開設、毎月貯金をするベース作りを行いました

・つみたてNISA、外貨貯金などの資産運用を検討中

こんな感じで気楽にお金の話がしたかったんです

ご相談内容

これから住宅購入や2人目出産するにあたり、しっかり計画を立てたいと思っています。ライフプランに関しては、ネットで無料でできるものや保険やさんに出して貰ったりと、老後だいぶ赤字になりそうだという感覚があります。今後、教育資金や住宅ローン、老後資金のことが心配です。

お話したこと

しっかり計画をたてたいということであれば、ライフプランを作成するのが一番です。相談者様には、前もってライフプランシートに記入いただき、その内容に沿ってライフプランを作成しました。

1回目の相談は、ライフプラン作成と現状把握で終了しました。相談者様のおっしゃるとおり、老後はかなりの赤字。これをどのように対策していくか、2回目の相談で回答させていただくことになりました。

2 回目の相談でお話ししたことは、主な対策方法。住宅ローンの返し方、資産運用の取り崩すタイミング、iDeCoの受け取り方、そして、今から、いくら、何年間、積み立て貯蓄をしていけばいいのか?です。それらをすべて相談者様のライフプランに合わせて設計させていただきました。

ご相談後

将来のライフプランを黒字にするには、少し節約も必要でした。しかし、金額的には可能な額で、貯める仕組みさえ作ってしまえば、節約を意識する必要なく生活できそうです。赤字だったライフプランが黒字になり、これから進むべき方向がはっきりしました。対策を立てられたので、あとは実行のみ。

実行すればライフプランが実現するという結果に、相談者様にもご満足いただけました。

相談後のアンケートより

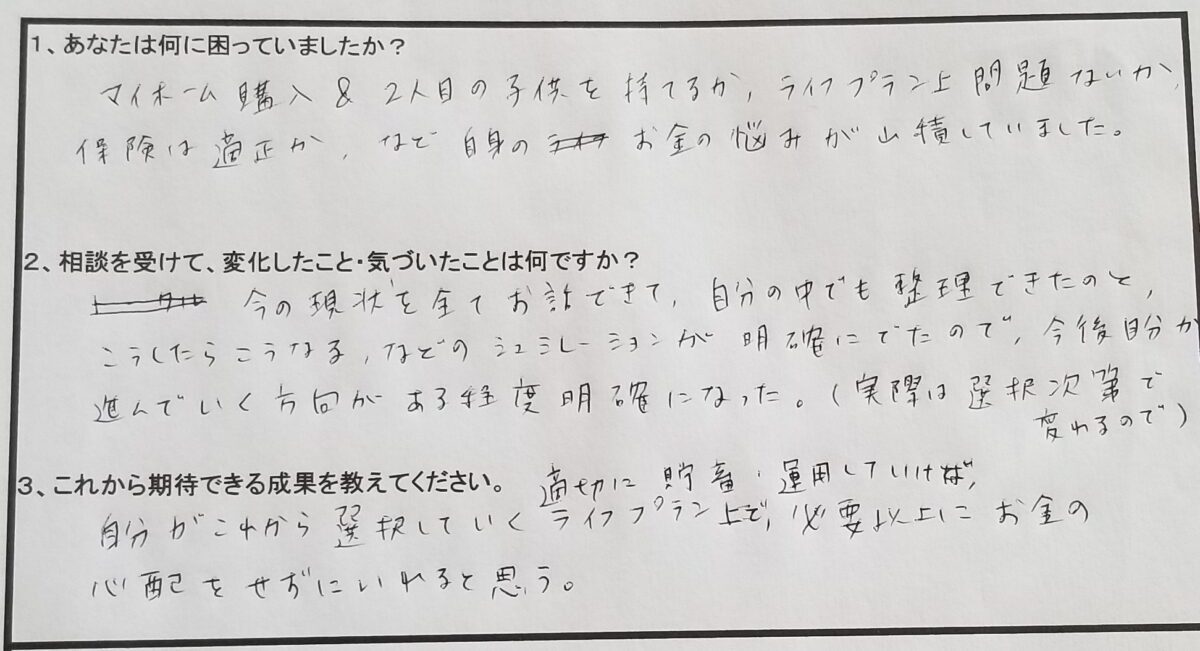

1、あなたは何に困っていましたか?

マイホーム購入&2人目の子どもを持てるか、ライフプラン上問題ないか、保険は適正かなど自身のお金の悩みが山積みしていました。

2、相談を受けて変化したこと・気づいたことは何ですか?

今の現状をすべてお話できて、自分の中でも整理できたのと、こうしたらこうなる、などのシミュレーションが明確に出たので、今後、自分が進んでいく方向がある程度明確になった(実際は選択次第で変わるので)

3、これから期待できる成果を教えて下さい

自分がこれから選択していくライフプラン上で、適切に貯蓄、運用していけば必要以上にお金の心配をせずにいられると思う。

資産運用を理解でき、未来が明るくなりました!

ご相談内容

新卒で入社した会社で確定拠出年金をはじめ、その後退職。iDeCoに資産を移したものの、送付された書類を見て、損失が出ていることを知りました。

よく見てみると、年々資産が減っています。このままでは、私のiDeCoの資産がすべてなくなってしまうのではないかと、不安に思い、相談しました

お話したこと

まず、資産が減っている原因を追求し、それが、手数料であることが分かりました。退職した会社の言うがままにiDeCoに資産を移したので、金融機関によって手数料が違うことをご存知なかったとのこと。そこで、金融機関選びからスタートさせました。

金融機関を選んだら、資料請求です。2社に資料請求されており、相談時には2社分の資料を持参いただきました。その金融機関のメリット・デメリットをお話して、金融機関を選んだら、次は運用商品選びです。

はじめての運用で、わからないことだらけということでしたが、運用商品選びのポイントをじっくり時間をかけてお伝えし、選んでいくことで、「難しい、大変」という気持ちが、「楽しい!!」という気持ちに変わっていったようです。

ご相談後

ご相談者からは、とにかく未来が明るくなったとメッセージをいただきました。

”長いお時間本当にありがとございました^^

とてもよーーくわかりましたし、未来がもっともっと明るくなりました。笑

やっとさっき会社の確定拠出年金窓口から連絡が来て、担当部署も在宅ワークのため書類返送に時間がかかるとのことですが、気長に待ちます!また何かございましたら相談させてください^^”

相談後のアンケートより

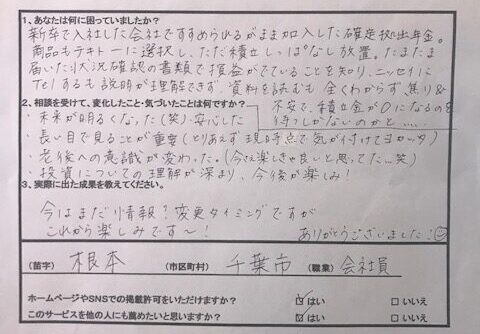

1、あなたは何に困っていましたか?

新卒で入社した会社ですすめられるがまま加入した確定拠出年金。商品もテキトーに選択し、ただ積立しっぱなし放置。たまたま届いた状況確認の書類で損失が出ていることを知り、ニッセイにTELするも、説明が理解できず。

資料を読むも全く分からず、焦り&不安で積立金が0になるのを待つしかないのかと・・・

2、相談を受けて変化したこと・気づいたことは何ですか?

未来が明るくなった(笑)安心した長い目で見ることが重要(とりあえず現時点で気づけてヨカッタ)老後への意識が変わった(今さえ楽しきゃ良いと思っていた 笑)投資についての理解が深まり、今後が楽しみ!

3,これから期待できる成果を教えて下さい

今はまだ情報?変更タイミングですが、これから楽しみです〜!ありがとうございました。

不安なくマイホーム購入することができました!

ご相談内容

リピーターのお客様。マイホームを購入したいと思っていますが、購入後の家計が不安です。家計収支とローンの組み方について知りたいとご相談に来られました。

お話したこと

まず、ご相談者様は、お体の関係で、団信を組める可能性は低く、ワイド団信になるかもしれないことをお伝えしました。その上で、ローンを組んだ場合、家計はどのように変化するかシミュレーションをしました。

現在、共働きですが、奥様は専業主婦を希望されています。それでも、家計は破綻しないのか、お子様は今後何人作る予定か、など人生のシミュレーションをしました。

すると、奥様が専業主婦になると大赤字になることが判明。マイホームを購入できるかどうかは、今後の奥様の働き方次第ということです。そこで、奥様がいつまで、どのような働き方をすればマイホームを購入できるか、分岐点を見つけました。

ご相談後

その結果を持ち帰り、奥様とご相談。その後、相談者様は、ご希望のマイホームを手に入れることができました!

しかも、可能性がほとんどないと言われていた団信も一般の団信で組むことができ、さらなる新しい人生を歩まれました。

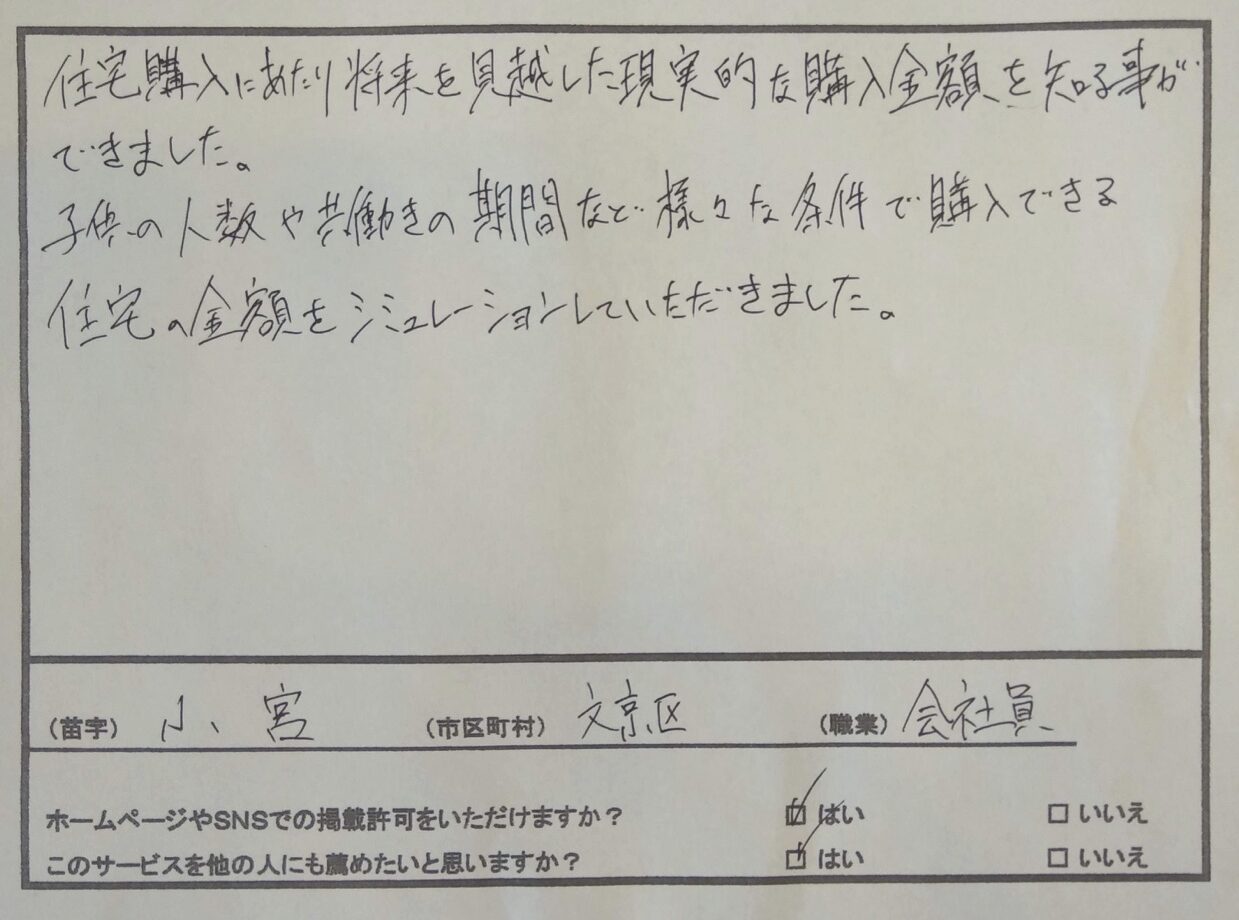

ご相談後のアンケートより

住宅購入にあたり、将来を見越した現実的な購入金額を知ることができました。子供の人数や共働きの期間など、様々な条件で購入できる住宅の金額をシミュレーションしていただきました。

具体的な課題がわかったので、明確な目的をもって貯蓄にはげむことができそうです

ご相談内容

お子さんが生まれて、保険の見直しや住宅購入を踏まえたライフプランを再検討されているとのこと。それまで別のFPに保険加入等の相談をされたようですが、他のFPにもアドバイスをもらおうと、私のところに相談に来られました。

お話したこと

オンラインの1時間コースのお申し込みだったため、相談者様がFPの方に作ってもらったキャッシュフロー表を見ながら、ライフプランについてお話させていただきました。

教育費が平均的な金額で作成されていたのですが、東京の場合、全国平均より高めのため、全国平均でお話すると、足りなくなる可能性があります。私自身が現在経験している子育て、教育費事情について、お伝えするとともに、教育費や生活費の金額をもう少し上げてキャッシュフロー表を作り直したほうがいいこと、それによってマイホームの上限金額が見えてくることをお伝えしました。

また、保険については、保険金設定の考え方と計算方法、そして、適切な保険の入り方についてお伝えしました。

ご相談後

保険金設定の考え方については、計算式があるので、その計算を自分でもやってみるとのことでした。今回のアドバイスをもとに、キャッシュフローと保険の見直しを再検討するとのことで、1時間の相談で「自分自身で考える力」をつけていただけたようです。

ご相談後のアンケートより

1、今回、相談方法がオンラインでしたが、使い勝手はいかがでしたか?

オンラインであっても相談にまったく支障はなかったと感じました。対面でお話できればそれはそれで良さがあると思いますが、特に子どもが小さく、直接お会いしてゆっくり相談できる時間が少ないため、夜の時間にオンラインで相談させて頂けたのは非常にありがたかったです。

2、相談前は、どのようなことで悩んでいましたか?

・現在入っている保険はこれでよいのか

・追加の保険(死亡保障)はどの程度つければよいのか、その金額は何を基準に決めればよいのか

・住宅購入の意欲が高まってきたが、そもそもどの程度の資金的な準備が必要で、どの程度の家を買えるのか

・今後のお金の流れ、貯蓄をしていく方法と金額、必要性、保険について

3,相談を受けて、変化したこと、気づいたこと、成果などありましたら、教えて下さい

相談させて頂いて気づいたことは、自分自身が抱えていた不安がとても漠然としたものだったということです。

子どもが生まれたことを機に、「保険はこれでいいのか」「住宅は買えるのか」「将来いくら必要なのか」等、自身の中で様々な疑問が一気に生じてしまっていたと感じました。

今回相談にのっていただいた中で、死亡時の公的保障や今後の教育費の相場など、詳しく知らなかったことがたくさんありました。 それらを具体的な数字で示していただいたことで、すこしイメージが持てるようになりました。

まずは、制度や仕組みについて正しく知ること、また、それをもとに、実情に合わせたキャッシュフロー表などの具体的な数字に落とし込んでみることで漠然とした不安を具体的な課題認識に変えることができそうです。

保険の見直し、住宅購入の具体的な資金等の設計はまだこれからですが、自分の不安の原因が分かったので、これから具体的な解決策を一つずつ考えていきます。

家族の将来を考えるよい機会になりました。ありがとうございました。

相談直後に相談内容を復習し、次の日にiDeCoの申込みをしました

ご相談内容

住宅ローン控除がこれから9年あり、年収も少ないので、住宅ローン控除を最大に使い切れてない部分を感じました。その場合、住民税でも控除があると、別のサイトで読みましたが、それが我が家に当てはまるか不明のため、クリアにしたいです。

お話したこと

まずは、iDeCoで節税できる仕組みについてお話しました。もちろん、答えだけお伝えすることも可能ですが、仕組みを知ることで、今後、相談者様ご自身が節税対策をすることができます。源泉徴収票や住宅ローンの返済表を見ながら、実際計算しながら、節税の仕組みをお伝えしました。

そして、住宅ローン控除があると、iDeCoをしても節税にならないのか、実際、相談者ご自身に計算をしていただき、答えを出しました。もちろん、住宅ローン控除があってもiDeCoでさらに節税が可能でした。

ご相談後

ご相談者様は、iDeCoは節税ツールではないと思っていましたが、やはり節税というおまけがついていたほうが、嬉しく、iDeCoをはじめる原動力にもなったようです。

そして、オンライン相談を夜の12時に終え、その後に、さらに自分自身で節税の計算の復習を行ったとのことで、有意義な時間を過ごせたとおっしゃっていただきました。

相談後のアンケートより

1、今回、相談方法がオンラインでしたが、使い勝手はいかがでしたか?

特に問題なく、資料なども説明と並行して画面で確認できとてもわかりやすかったです。このような機能がある事にびっくりしました。

2、相談前は、どのようなことで悩んでいましたか?

現在、住宅ローン控除がこれから9年あり、年収も少ないので住宅ローン控除を最大に使い切れてない部分も感じました。

その場合住民税でも上限があるが控除されると、別のサイトで読みましたが、それも我が家に当てはまるのか不明。iDeCoを初めて節税部分のメリットはあるのか?

育休明け時短勤務も検討しているが、時短によって下がるであろう年収が働き損にならないか。

3,相談を受けて、変化したこと、気づいたこと、成果などありましたら、教えて下さい。

税の計算方法や、節税効果、銀行に貯金するならiDeCoを検討しよう、節税もせずただ払っていた税金を節税できる事によって、節税した分を将来のために備えることが出来るんだ!という事がわかったので、本当に前向きに考え行動に移そうという気持ちになりました。

有意義な時間でした。

漠然としていたものがクリアになり、前に進むことができます

ご相談内容

医療保険と死亡保険の選び方、教育費の作り方、老後資金準備に関するご相談

保険:ご主人の医療保険と死亡保険に加入していません。一人でネットで調べたりしたけれど、何が良いか分かりません。

教育費:1歳と4歳のお子様2人とも何も準備していません。準備方法として何かいい方法はありますか。

老後資金:今のうちから老後資金を少しずつ準備したいです。

お話したこと

保険は一人で悩んでも答えが出ないことが多いものです。なぜなら、判断基準は各家庭によって異なり、それは何を調べても出てこないからです。

そこで、どのような種類の保険があり、吉田様の目的にあった保険はどれなのかをお話しました。さらにライフプランを作成し、適正な保険金額を算出しました。

教育資金については、学資保険と学資保険の代わりとなる終身保険、ジュニアNISAなど、それぞれのメリットデメリットをお伝えした上で、具体的に吉田様のケースについて考えました。

老後資金については、現在ご夫婦2人とも会社で確定拠出年金にご加入とのことだったので、メンテナンス方法や商品選びのコツなどについてお話をしました。

ご相談後

保険については、実際に必要保障額を算出することで、具体的な保険金額が分かりました。保険商品についても選び方が分かり、方向性が見えたようです。

教育資金、老後資金についても、いつまでにいくら用意すべきか、毎月の積立額はいくらかなど、対策が分かり、今後はそれらをひとつひとつ実行に移していくことになります。解決方法が分かり、相談して良かったとおっしゃていました。

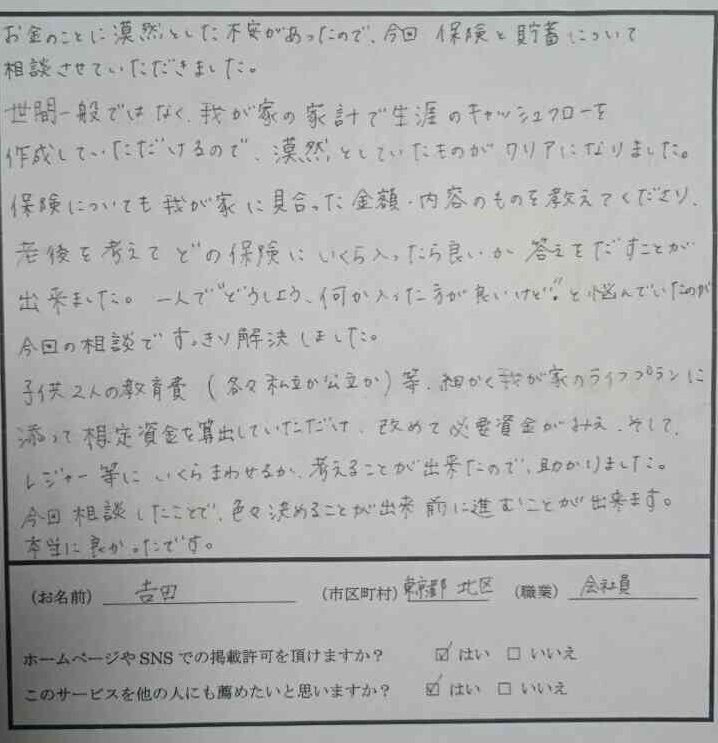

ご相談後のアンケートより

お金のことに漠然とした不安があったので、今回、保険と貯蓄について相談させていただきました。

世間一般ではなく、我が家の家計で生涯のキャッシュフローを作成していただけるので、漠然としていたものがクリアになりました。

保険についても我が家に見合った金額・内容のものを教えてくださり、老後を考えてどの保険にいくら入ったらよいか答えをだすことができました。

一人でどうしよう、なにか入ったほうが良いけど。と悩んでいたのが今回の相談ですっきり解決しました。

子ども2人の教育費(各々私立か公立か)等、細かく我が家のライフプランに沿って想定資金を算出していただけ、改めて必要資金が見え、そして、レジャー等にいくらまわせるか、考えることが出来たので助かりました。

今回相談したことで、色々決めることが出来、前に進むことが出来ます。

本当に良かったです。

「私は今、すごく勉強してるから任せて」と夫に言えました

ご相談内容

退職後の生活設計に関するご相談。退職後は、引っ越しをして、セカンドハウスを買って暮らしたいという夢をお持ちのご相談者。その夢を叶えるため、収支についてご相談をいただきました。

お話したこと

希望する老後の生活設計を叶えられるのか、まずはキャッシュフロー表を作成しました。大きな問題点はなかったものの、希望する生活をするなら、まだまだ貯蓄は必要ということが分かり、今からどのように資金を準備すればよいかをお伝えしました。

さらに、会社を経営されているので、会社で用意すべき退職金と自分自身で用意すべき老後資金について、キャッシュフロー表から逆算して金額を算出しました。

ご相談後

2時間という枠の中でしたが、考え方という点で、とてもよく理解できました。今後も、出来ましたら長くお付き合いいただけたらと思います。

とのご感想をいただき、これから老後に向けての資金作りに早速取り掛かられたようです。

相談後のアンケートより

1、今回、オンラインという相談方法でしたが、使い勝手はいかがでしたか?

初めての体験でしたが、全く違和感がありませんでした。

最初は、回線が中断しないかなどの心配もしていましたが、映像、音声共に良かったです。

②あなたは、何に困っていましたか?

年収は決して少ない方では無いと思っていましたが、ほとんど現金での貯蓄が出来ておらず、老後の心配が年々、大きくなっていました。

③相談を受けて変化したことや実際に出た成果をおしえてください。

終了した直後に夫が帰宅しました。今回は、このオンライン相談のことは事前に話をしていました。ざっくり話した後に、教育費が終わっても定年までは出来るだけ、貯蓄は継続したいと話をすると、難色を示しました。子供の学費が減るのと同時に、貯蓄金額も減らしていきたかったようです。

(途中省略)

とりあえず、光熱水費、通信費、固定資産税、浄化槽代は私が負担、貯蓄とお小遣いは各自が自由にする、臨時の出費は、折半と決めました。

後日談

上記までが相談直後の状態です。 相談によって、課題や老後の生活に向けてすべきことが見えたので、すぐに行動に移されたようです。

が、ご主人の快諾を得られなかったのですね。

しかし、まだ続きがあります。相談の後に、このようなメッセージをいただきました。

↓↓

老後2000万不足問題が連日のように報道される中、我が家では「やっぱりね、それ、分かっていることなのに、同世代のどうしよーとか言ってる人たちは大丈夫かな?」という話をしました。

ついでに、「私は今、すごく勉強してるから任せて。だから、給与と退職金は確保できるように、とにかく仕事は頑張ろー!」となりました。

家計の折半は、思いのほか順調です。

おこずかい部分を、お互いに干渉しないことがこんなにも楽だったとは。

外食しても割り勘ですから、給与前2人で節約するか、今回は出してあげるよーみたいにプチ贅沢するか、スッキリです。

我が家の運用は、3〜4年後、教育費が終了した所から、第4コーナーです。

ラストスパート出来るよう、今後もどうぞよろしくお願いします。

↑↑

ここまでがいただいたメッセージです。

相談後に決めた家計のルール、思ったよりうまく行っているとの報告を受け、とってもうれしいです。

夫が理解してくれないというご家庭が多い中、Tさんのご家庭はうまくいっているのは、Tさんの力量が大きいからですね。

しかも、老後2000万円問題に、不安を持つことなく「わかってることなのに」との反応。

そう、これが正しい反応!

すばらしいですね!

Tさんには、老後に実現したい目標があります。

その目標のために、家計をコントロールしているところ。 Tさんの目標、実現できるよう、応援しています!

老後ってこんなにお金が不足するんですか?!今知ることが出来てよかったです。

ご相談内容

iDeCoを申し込み、積み立てがはじまるにあたり、どの投資信託を選べばよいか、配分割合などについてのご相談。

また、つみたてNISAについてもはじめたいとのことでした。

お話したこと

資産配分を考えるにあたっては、老後の不足金額を補えるような資産配分でなくてはいけません。そこで、まずは、ご自身の年金額を計算していただきました。そして、その上で、老後不足金額を算出し、その金額を補える資産配分を導き出しました。

そして、その資産配分にそって組み込む投資信託を考えていただきました。

また、つみたてNISAを始めるにあたり、投資信託の選び方(調べ方)についてお伝えしました。

ご相談後

老後不足金額の大きさに驚かれていましたが、iDeCoとつみたてNISAを合わせて利用すれば、その不足金額を準備できることが分かりました。資産配分について、お一人で悩まれていたようですが、最終的にはご自身で決定することができ、大変勉強になったとおっしゃっていました。

相談後のアンケートより

1、あなたは何に困っていましたか?

イデコ、積立NISAの商品をどれを選択すればよいのか分かりませんでした。

2,相談を受けて、変化したこと、気づいたことは何ですか?

老後に必要な金額がどれだけなのか知ることができました。ただ漠然と、困らずに生活できると思っていたので、衝撃でした。

3,実際に出た成果を教えてください。

節税の為だけに、イデコと積立NISAをしようと思っていたので、どのような運用をすればよいのかを教えていただき、また、放置するのではなく運用状況を確認していくことも必要だと思えるようになりました。

お金に関する知識がない私でも、よく理解できました

ご相談内容

アメリカ人のご主人とアメリカで生活をされていたのですが、帰国しお子様も産まれたことで、保険や家計の見直しをされたいとのことで、ご相談に来られました。

お話したこと

会社にくる保険のセールスレディから、複数の保険提案を受けていました。提案内容としては悪くはありませんでしたが、視野を広げると選択肢はほかにもあります。その保険は相談者様にとってメリットのある保険なのかどうか、相談者様にとってベストな方法は何か、中立的立場からお話させていただきました。

また、マッチング拠出についても、マッチング拠出とは何か、したほうがいいかどうか、アドバイスさせていただきました。

ご相談後

お子様が小さいこともあり、22時からのオンラインの相談でした。

限られた時間の中で、相談者様が解決したかった保険加入のこと、確定拠出年金のこと、マイホーム取得にあたっての頭金準備のこと、預金以外の資産運用のことなど、すべてお話でき、今後の進むべき道が見えたようです。

ご相談後のアンケートより

Q、今回、相談を受けようと思ったきっかけは何ですか?

A、子供が産まれて、日本での生活基盤を安定させるにあたり、保険の加入や家計の事を見直そうと思い、ご相談させて頂きました。

Q、今回、相談方法がオンラインでしたが、操作方法等分かりにくかったところはありませんでしたか?

A、特に不都合はありませんでした。ビデオ通話も問題なくできました。

Q、相談後のご感想をご自由にご記入ください。

A、お金に関する知識が全くない状態でしたので、大変勉強になりました。的確なアドバイスを頂きありがとうございました。

iDeCoの運用会社、商品を決定できました

ご相談内容

1年前にiDeCoをはじめようと思い、いろいろ調べましたが、よく分からず断念しました。今度こそはじめたいと思います。

お話したこと

ご相談者は、iDeCoの制度も投資の知識もないため、なかなか前に踏み出せずにいました。まずは、iDeCoの制度についてお話ししました。投資についても、かなり勉強熱心で、十分に理解した上でのスタートとなりました。

投資についても、かなり詳しいお話までして、合計3〜4回ほど面談をしました。

ご相談後

運営管理機関選びから、iDeCoの運用商品選び、また、運用商品の掛け金割合まですべて一緒に考え、無事にiDeCoをスタートさせることができました。

ご相談後のアンケートより

1,今回、zoomを利用してのビデオ会議方式で相談を行いましたが、使い勝手はいかがでしたか?

ブラウザにてアドレスを入力して、すぐに繋がりました。難しい操作も必要なくスカイプと 同じ感じで使えました。

2,相談する前は何に困っていましたか?

iDeCoをはじめようと考えていました。しかし、資産運用素人ですので、窓口会社、運用商品の選択決定に悩んでいました。

3,相談を受けて、変化したこと、気づいたことは何ですか?

相談させて頂いた時期が、私の仕事の忙しい時期でした。返信が遅れてしまいご迷惑をお掛けしましたが、無理やり話を進められる事もなく自分のペースで決定できたと感じました。

4,相談を受けて出た成果を教えてください。

iDeCoの運用会社、商品を決定できました。資産運用について勉強になりました。

何が自分にとって必要な内容なのか、大切なのか、自分で決めることができ、また生命保険のこ

ご相談内容

加入中の保険が更新時期になり、保険料が上がるということが分かりました。今後も上がり続けることに不満をもつようになり、ご相談に来られました。

お話したこと

ご自身が契約している保険について、十分に理解している方は多くありません。ご相談者は、新入社員のときに、会社に来る保険のセールスレディに勧められるがまま、保険の内容を理解せずして契約したとのことでした。

そこで、まずは、現在加入中の保険の内容がどのようなものであるかをお伝えし、保険に対する理解度を深めていただきました。そして、その内容が相談者様にとって必要なものであるかを考えていただきました。

ご相談後

ご相談者と一緒に必要な保険、不要な保険を整理することで、ベストな保険の入り方がわかりました。そしてご相談者が考えるリスクをカバーし、保険料が更新後より安くなる保険を見つけることができました。

また、最近つみたてNISAをはじめたとのことで、今後の資産の作り方等についてもアドバイスさせていただきました。

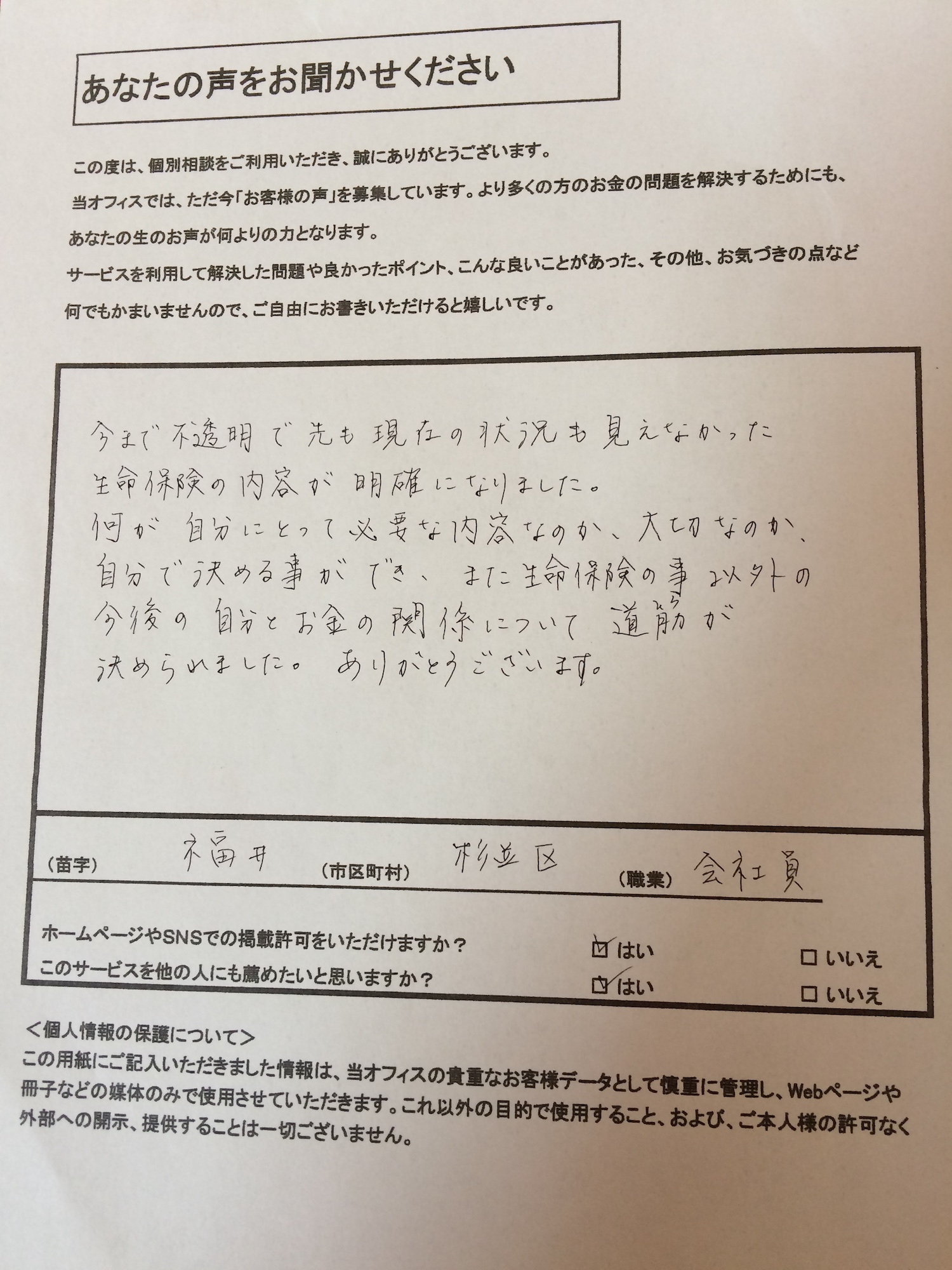

ご相談後のアンケートより

今まで不透明で、先も現在の状況も見えなかった生命保険の内容が明確になりました。何が自分にとって必要な内容なのか、大切なのか、自分で決めることができ、また生命保険のこと以外の、今後の自分とお金の関係について道筋が決められました。

ありがとうございます。

自分に何が必要なのかが、よく分かりました

ご相談内容

加入中の保険に関するご相談、老後資金の準備に関するご相談。

保険ショップに行って、保険を提案してもらったが、その内容はいいものなのか、など保険中心のご相談でした。

お話したこと

保険に何を求めているか、保険の目的は何かを考えていただきました。それが明確になれば、提案を受けている保険が相談者様にとって良いものなのかどうか、判断がつきやすくなります。

現在加入中の保険に足りない部分や、そもそも医療保険が必要なのかどうかを相談者様のお考えを伺いながら、整理していきました。

また、老後への備え方についてもお伝えいたしました。

ご相談後

ご相談者と一緒に必要な保険、不要な保険を整理することで、ベストな保険の入り方がわかりました。そしてご相談者が考えるリスクをカバーし、保険料が更新後より安くなる保険を見つけることができました。

また、最近つみたてNISAをはじめたとのことで、今後の資産の作り方等についてもアドバイスさせていただきました。

ご相談者は、保険を見直したいけれど、そもそも保険は必要なのかという点でお一人で悩んでいました。しかし、保険加入の目的や保険のメリット、デメリットがわかることで、保険に加入しないという選択肢と加入するならこんな保険、という解決法を見つけることができました。

ご相談後のアンケートより

自分の欲しているもの(保険内容)が明確でなかったことが分かり、何を必要としているか、それにはどうしたらいいかがよく分かりました。医療保険も老後のことについても分かりやすく話して頂けました。

丁寧に相談に乗っていただけて満足です

ご相談内容

加入中の保険に関するご相談。第2子出産予定であり、学資保険をどうするか、また、現在加入中の保険は、本当に良いものなのか、中立的な意見を聞きたいとのご相談でした。

お話したこと

加入中の保険証券は、ぜんぶで7証券。すべて拝見しました。事前に保険証券をいただき、当日は、まずはご相談者の保険に関するご意見などをお聞きしながら、ご加入中の保険がその意見と合致しているか?お伝えし、その上で保険を変更するなら・・・・という選択肢をアドバイスいたしました。

ご相談後

短い時間でしたが、今の保険でいいのかどうか、答えを見つけることができ、疑問や不安はなくなったようです。

また、オンラインという方法での相談になりましたが、その点については「初めてだったので繋がるまでに少々戸惑いましたが、一度繋がってしまえば使い勝手は良かったです。」とのご感想をいただきました。

ご相談後のアンケートより

不安が解消されました。保険会社の販売員の方に無駄な保険加入させられているのではないかと疑心暗鬼になっていたので、「綺麗に保険加入できている」と言っていただけ安心しました。

今後加入しようとしている学資の参考にもなりました。時間が少し過ぎてしまいましたが、最後まで丁寧に相談に乗っていただけて満足です。

自分だけでは分からなかったことを知ることができ、希望を持てました

ご相談内容

第2子をほしいけれど、今の我が家の状況で、2人目を育てていけるのか?を明らかにしたいとの思いから、ご相談に来られました。ご相談者は、常に漠然とした不安が付きまとい、貯金をしても不安、節約しても不安、そんなすっきりしない日々が続いていたそうです。

お話したこと

まずは、これからの将来、2人目を出産しても家計は問題ないか?可視化する必要があります。キャッシュフロー表を作成し、これから必要になる費用を洗い出し、自分たちの収入で耐えられる費用かどうかを確認しました。

すると、今のまま、対策を何もしなかったら、2人目は厳しいという結果に・・・。子どもが高校、大学くらいで赤字家計に転落、資産が底をつきるという状態になってしまったのです。

1回目の面談では、キャッシュフロー表作成で終了、2回目で改善するための提案をさせていただきました。

教育費のため、老後のための貯蓄はいくら? 住宅ローンの返し方はどうするか、保険は見直すべき点はある? などなど。 いろんな視点から考えます。

そうすると、この条件であれば、2人目を育てていける!という状況が分かりました。 たとえば、教育費の捻出が厳しかったので、大学費用はいくらまでだったら出せる、不足分は奨学金とか。

決して実現不可能な条件ではなく、希望があることをお伝えしました

ご相談後

ご相談者からは、自分だけでは分からなかったことを知ることができ、いい時間を過ごすことができたとメッセージいただきました。

ご相談後のアンケートより

1、あなたは何に困っていましたか?

高齢夫婦ですが、第二子を希望しています。

ですが夫が「第二子を迎えらたら、家計は破綻するから二人目は欲しいけど諦めないと…」

というので、本当に破綻してしまうのかどうか知りたくてこちらに相談させて頂きました。

2、相談を受けて変化したこと・気づいたことは何ですか?

キャッシュフロー表をみて、いつからどれくらい教育費がかかるのか?や、時間を味方につけ「運用」しながら「貯蓄」をすることの大切さが良く分かりました。 また、第一子・第二子別にキャッシュフロー表を作成して下さったおかげで、今のままの生活を続けていくと、どこかで必ず破綻するだろうと思っていましたが、意外にも大丈夫だったこと、第二子が出来てもちょっと大変だけどどうにかやれそうなことがわかり、大変驚きました。

3,これから期待できる成果を教えて下さい

第二子を授かれるかどうかわかりませんが、希望が持てました。

夫も第二子は欲しい、けど教育資金や老後の事など、お金の事が引っかかっていたので解決して良かったと思います。

また、資産運用についてはまだまだ知識がないので、継続して前田さんに教えて頂きながらスキルを身に着けていきたいと思います。

今後ともよろしくお願い致します

Y・U 千葉県白井市 41歳

自分たちでは気づかない点を指摘してくれました

ご相談内容

住宅購入を検討しています。老後資金もためたいと思っていますし、いくらまでの住宅ローンなら無理なく生活できるのか知りたいとのことで、ご相談に来られました。

お話したこと

キャッシュフロー表を作成したところ、大きな問題点は見つかりませんでした。相談者様が希望する購入額でも、老後も問題なく生活できるレベルということが分かりました。ただ、貯蓄の仕組みができていなかったこと、確定拠出年金が眠り続けていたことが分かり、その点が課題となりました。

ご相談後

眠り続けていた確定拠出年金、実は、存在は知っていたものの、このお金が何なのか分からず、相談時に持参されていました。今回の相談で、実は、とても大切な老後のためのお金であることを知り、手続きをしようと心に誓ったご相談者でした。

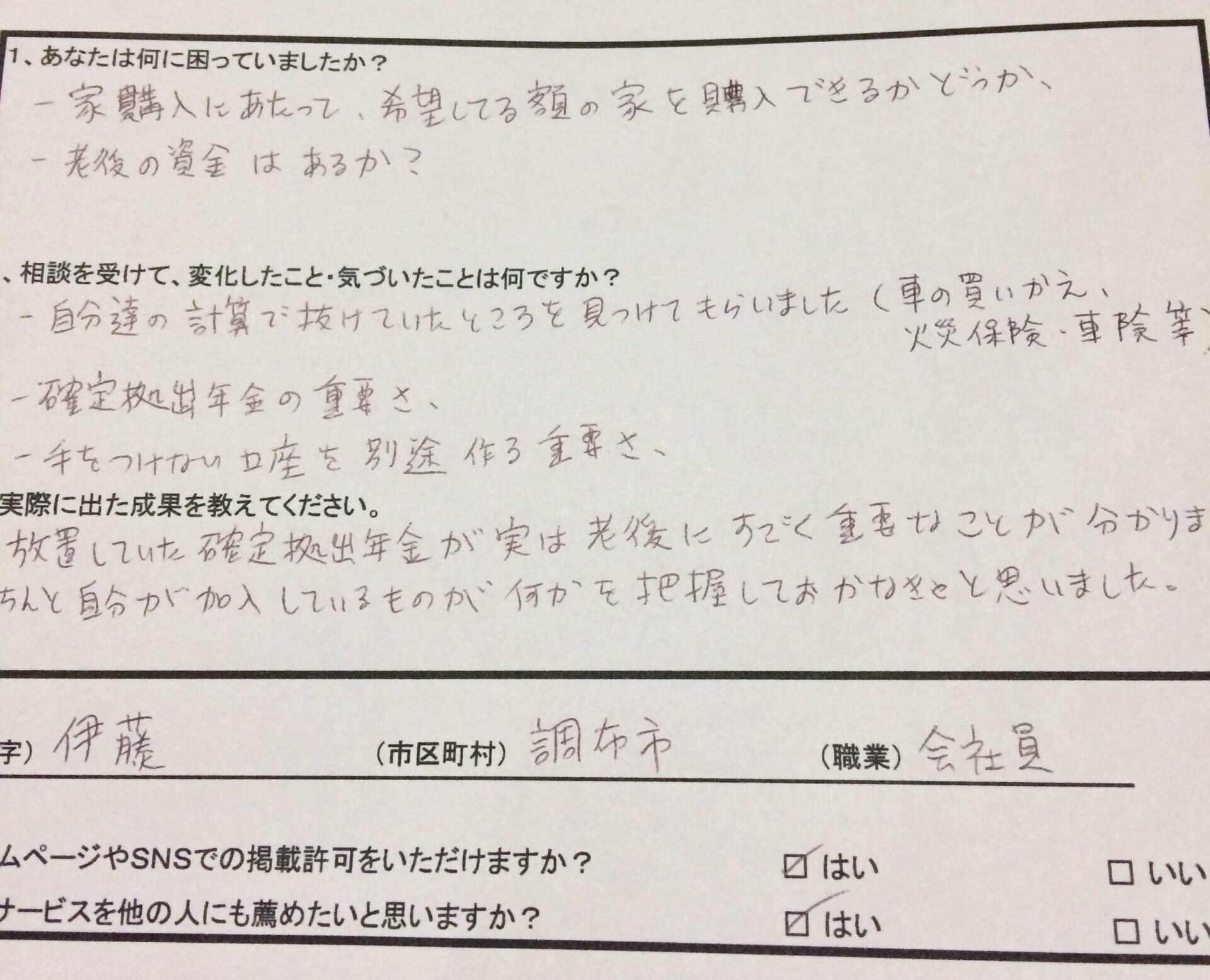

ご相談後のアンケートより

1,あなたは何に困っていましたか?

・家購入にあたって、希望している額の家を購入できるかどうか

・老後の資金はあるか?

2,相談を受けて、変化したこと・気づいたことはなんですか?

・自分たちの計算で抜けていたところを見つけてもらいました(車の買い替え・火災保険・車検等)

・確定拠出年金の重要さ

・手を付けない口座を別途作る重要さ

3,実際に出た成果を教えてください。

放置していた確定拠出年金が実は老後にすごく重要なことが分かりました。きちんと自分が加入しているものが何かを把握しておかなきゃと思いました。

相談するのとしないのでは、全然違いますね!

ご相談内容

子ども2人目を考えていますが、年齢的にも家計的にも、可能なのか、具体的にいくらの金額があれば可能なのか、知りたいとのことで、ご相談に来られました。

お話したこと

教育費のつくり方だけであれば、毎月の貯蓄額を決めるだけで良いのですが、ご相談者様の場合、年齢や家計とのバランスについての検証も必要だったため、まずは、ライフプラン表とキャッシュフロー表を作成することにしました。

キャッシュフロー表を作ってみて、いつ赤字家計になるのかがひと目で分かりました。その原因は、多額の使途不明金。赤字家計を抜け出すためには、この使途不明金を極力減らすことです。そのためには、目的別貯蓄が必須であることをお伝えしました。

また、ご加入中の保険に問題点が発覚。問題の内容をお伝えした上で、どのように対処すればよいかをお伝えしました。

ご相談後

お金のことについては、ほとんど考えてこなかったとおっしゃっていた相談者様ですが、これからどのように管理していけば良いのか、道筋を立てることができました。

保険についても、「あまりよく分からない」とのことでしたが、「そのうように考えるのですね!」と、保険の考え方や管理の仕方について、すっかり理解していただけた様子。

今後の行動内容がわかり、さっそく、行動に移すことに決めました。

相談するのとしないのでは、全然違いますね!ありがとうございます。と、相談結果にもご満足いただけたようです。

ご相談後のアンケートより

1、あなたは、何に困っていましたか?

子どもの教育費がここから先いくらかかるのか、そして、第2子が生まれた時に、というか、第2子が生まれても大丈夫な家計であるのかが分からなかった。

2,相談を受けて、変化したこと、気づいたことは何ですか?

今後のお金の流れ、貯蓄をしていく方法と金額、必要性保険について

3,これから期待できる成果を教えて下さい。

貯蓄をしていく見通しが持てたこと働き方への意欲子どもへの教育費の目標が見えたこと

ゆっくり丁寧に説明していただく機会を持つことができて良かったです

ご相談内容

会社の確定拠出年金が、5月からはじまり、あまりよく考えずに、会社から紹介してもらったFPの方に相談してみました。でも、不安はぬぐいきれませんでした。

株式市場の動向に一喜一憂してはいけないとは思いつつも・・・このままで大丈夫か不安になり相談いただきました。

お話したこと

確定拠出年金は、長期積立を前提としていますから、すぐに利益が出ることはありません。利益が出る仕組み、マイナスが出る仕組みが存在しますから、その点をご理解いただきました。

その上で、現在のポートフォリオの分析をいたしました。また、保険や債券への運用を提案されているとのことで、中立的立場からアドバイスさせていただきました。

ご相談後

資産運用をするにあたって、大切なのはその資産をどのような割合で何に投資するかを決めること(ポートフォリオの作成)です。難しいことのように思えるかもしれませんが、自分でも効果的なポートフォリオの作成方法があります。その方法をお伝えすることで、ご自身で理想的なポートフォリオの作り方が分かりました。

相談後のアンケートより

1,あなたは何に困っていましたか?

確定拠出年金の運用が不安でした。

2,相談を受けて、変化したこと、気づいたことは何ですか?

あらためて投資の基本を教えていただき、安心できました。金融商品の説明はわかったつもりで聞いていても、理解しきれていないことも多いので、ゆっくり丁寧に説明していただく機会を持つことができて良かったです。

3,実際に出た成果を教えてください。

キャッシュフロー、保険を見直します。資産運用のためのポートフォリオ設計も再度行ってみます。

相談を受けなければ、間違いに気づくことはなかったです!

ご相談内容

住宅ローン控除がはじまり、ふるさと納税もしています。iDeCoを始めても節税メリットはあるのでしょうか。

お話したこと

実際に、源泉徴収票と住民税の通知書をもとに、節税メリットがあるかどうかを検証しました。結果、iDeCo、ふるさと納税、住宅ローン控除すべて100%、節税メリットが受けられることがわかりました。

ご相談後

お話をする中で、住宅ローン控除の確定申告内容について不可解部分があると感じました。当日、確定申告書をお持ちでなかったため、自宅に帰ってから確定申告書を確認していただくことにしました。

確認いただいたところ、確定申告において桁違いの申告謝りがあったことが発覚しました。戻ってくるはずの税金が全額戻っていなかったのです。後日、40万円も還付され、相談を受けなければ、気付くことはなかったと、大変喜んでいらっしゃいました。

相談後のアンケートより

今の自分の状況でiDeCoが使えるのか、使った場合、どれほどの効果があるのか疑問を持っていたので、相談しました。その中で、今現在の状況を確認でき、iDeCoのことを教えていただいて、ためになりました。また、その他の簡単な疑問も気軽に答えていただき、勉強になりました。

障害があってもマイホームを持つことに希望をもてました

ご相談内容

結婚・出産をきっかけに相談のお申し込みをいただきました。ご相談者が大きな障害をお持ちのため、今後のライフプラン、保険やマイホーム取得に関して不安があるとのことでした。

お話したこと

障害をお持ちの場合、保険は健常者のように簡単に加入できるものではありません。また、保険に加入できなければ、住宅ローンを組むこともできません。

しかし、私はこれから産まれてくるお子様と相談者様が希望を持ち、明るい家庭を築いてほしい、その一心でどうすれば明るい未来を切り開けるか、保険にしろ住宅ローンにしろ、様々な方法が存在し、可能性はゼロではないことをアドバイスいたしました。

ご相談後

悩みを解決するには様々な方法があります。保険加入にしろ、住宅ローンを組むにしろ、可能性は低くてもゼロではありません。その可能性にかけるかは、相談者様の判断になりますが、選択肢があるということを知り、相談者様は一歩前進する決断をくだすことができたようです。

その後、思っていたより好条件で保険に加入できたことをご報告いただきました。もちろん、保険加入にあたり、フォローもさせていただきました。さらに、この一年後、ご相談者は住宅ローンを組むことができ、マイホームを購入することができました!

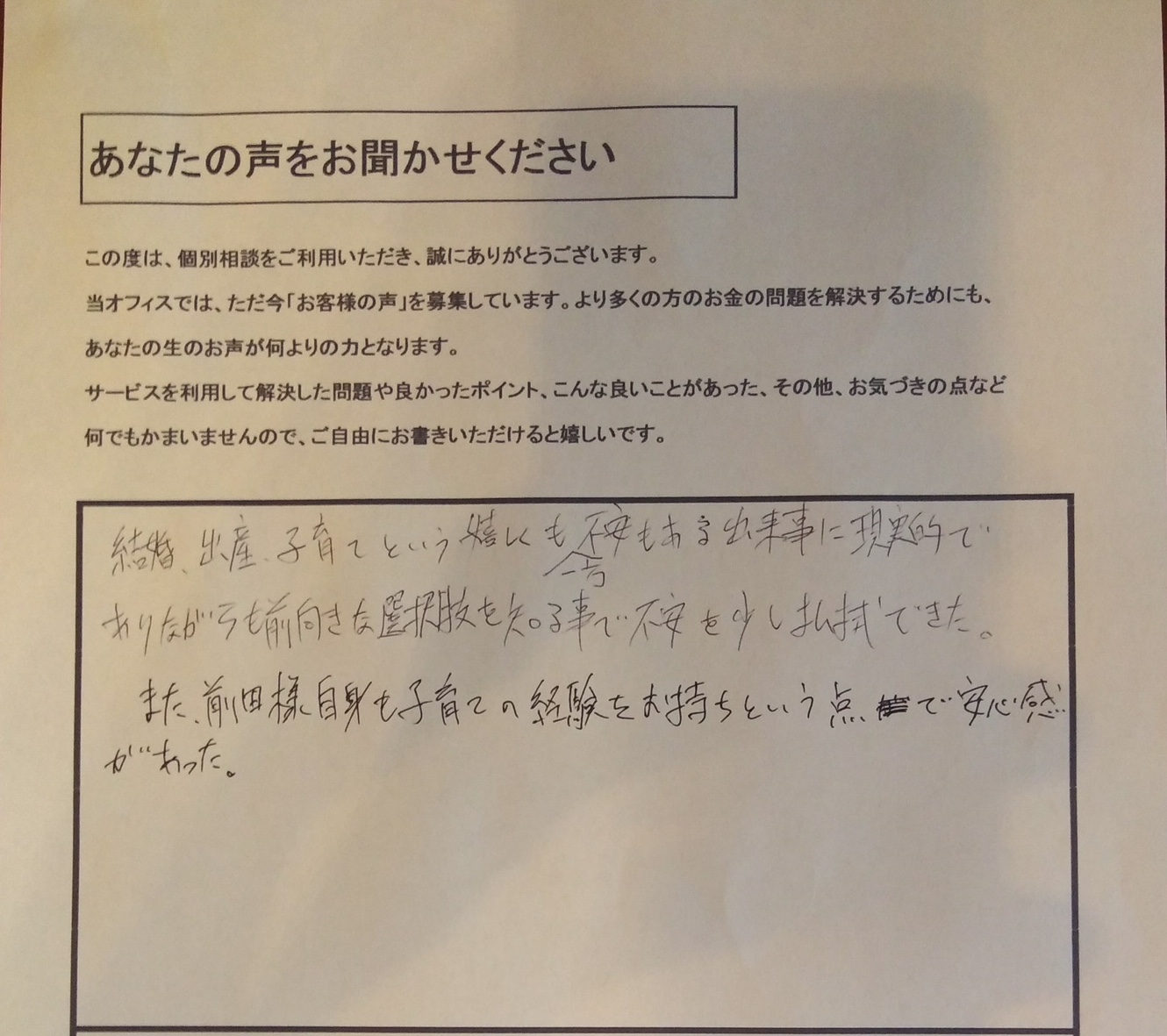

相談後のアンケートより

結婚、出産、子育てという嬉しくも、一方、不安もある出来事に現実的でありながらも前向きな選択肢を知ることで、不安を少し払拭できた。また、前田様自身も子育ての経験をお持ちという点で、安心感があった。

後日談

ちなみに、このお客様、このご相談の1年後に、今度は具体的なマイホームのご相談に来られ、希望されたマイホームを購入されました。